Выпущена новая версия 3.0.87.28 программы 1С Бухгалтерия предприятия (версии 1С Бухгалтерия ПРОФ, 1С Бухгалтерия КОРП и 1С Бухгалтерия базовая версия, ред. 3.0) для 1С Предприятие 8.

1С:Бухгалтерия 8.

Новое в версии 3.0.87.28

- Заполнение реквизитов банка Федерального казначейства по классификатору БИК

- Уплата НДФЛ по ставке 15%

- Уменьшение ЕНВД на страховые взносы и пособия, уплаченные в 2021 году

- Распределение входного НДС после отмены ЕНВД

- Признание доходов при переходе с уплаты ЕНВД на УСН

- Расчет налоговой нагрузки при патенте

- Сплошное статистическое наблюдение для малого и среднего бизнеса

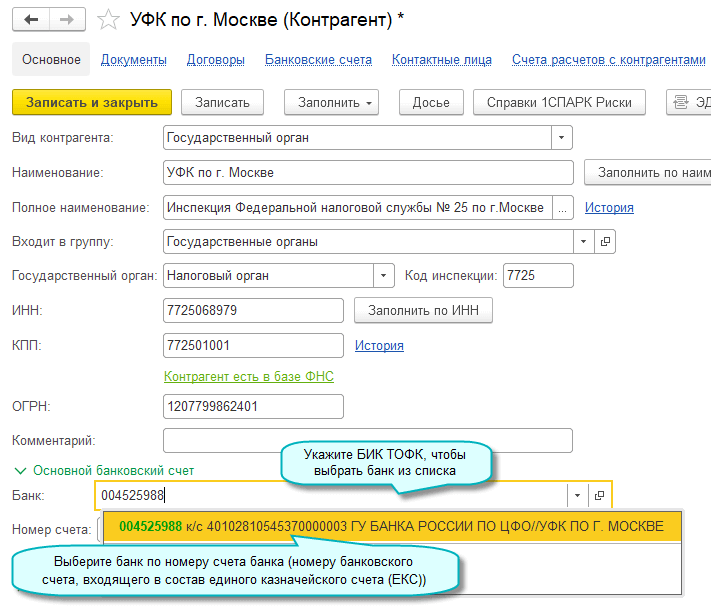

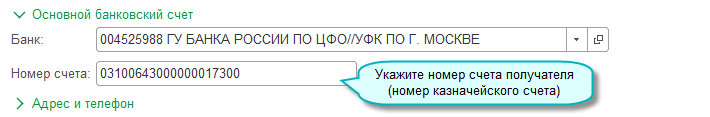

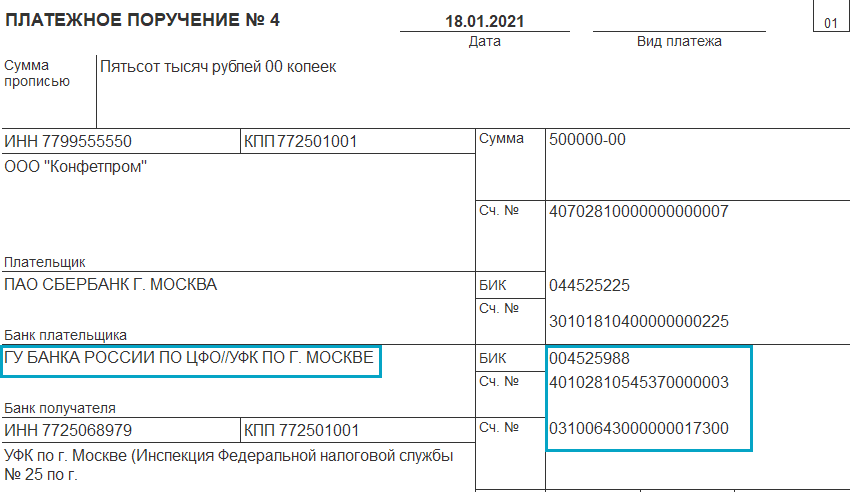

Заполнение реквизитов банка Федерального казначейства по классификатору БИК

Добавлена возможность заполнения реквизитов банка Федерального казначейства по классификатору БИК. С 2021 года денежные средства налоговым, таможенным и другим государственным органам перечисляются на казначейские счета Федерального казначейства (Федеральный закон от 27.12.2019 № 479-ФЗ). Банковские реквизиты для перечисления налогов, страховых взносов и других платежей налоговым органам приведены в Письме ФНС России от 08.10.2020 № КЧ-4-8/16504@. До 30.04.2021 платить налоговым органам можно также по реквизитам, действовавшим в 2020 году.

Простой интерфейс: меню "Деньги - Платежные поручения".

Полный интерфейс: меню "Банк - Банк и касса - Платежные получения".

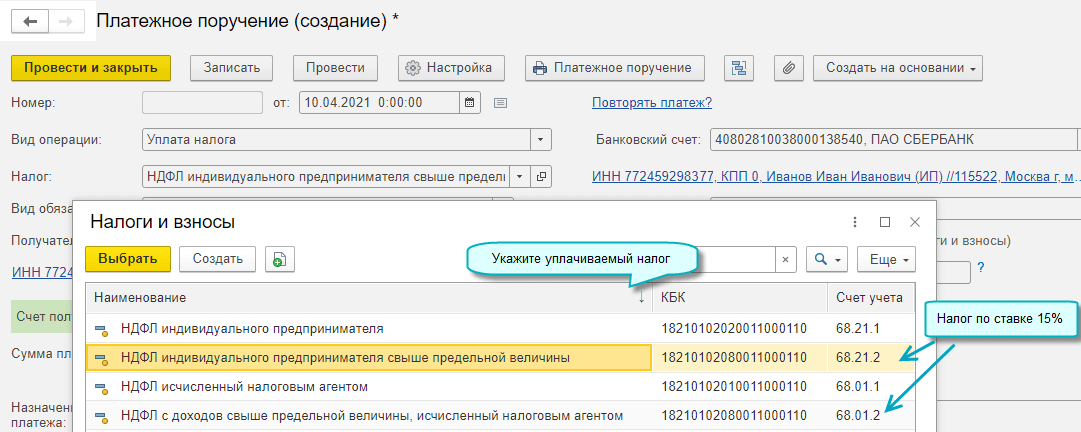

Уплата НДФЛ по ставке 15%

Добавлена возможность уплаты с 01.01.2021 НДФЛ по ставке 15% с доходов свыше предельной величины 5 млн. рублей. НДФЛ по ставке 15% уплачивается по КБК 182 1 01 02080 01 1000 110 (Приказ Минфина России от 12.10.2020 № 236н). Этот КБК используется и для уплаты НДФЛ, удержанного с зарплаты сотрудников, и для уплаты НДФЛ индивидуальным предпринимателем за себя.

Простой интерфейс: меню "Деньги - Платежные поручения".

Полный интерфейс: меню "Банк и касса - Банк - Платежные поручения".

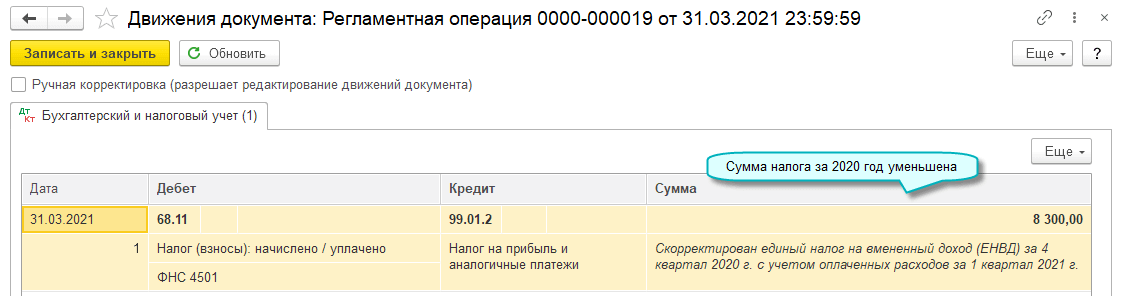

Уменьшение ЕНВД на страховые взносы и пособия, уплаченные в 2021 году

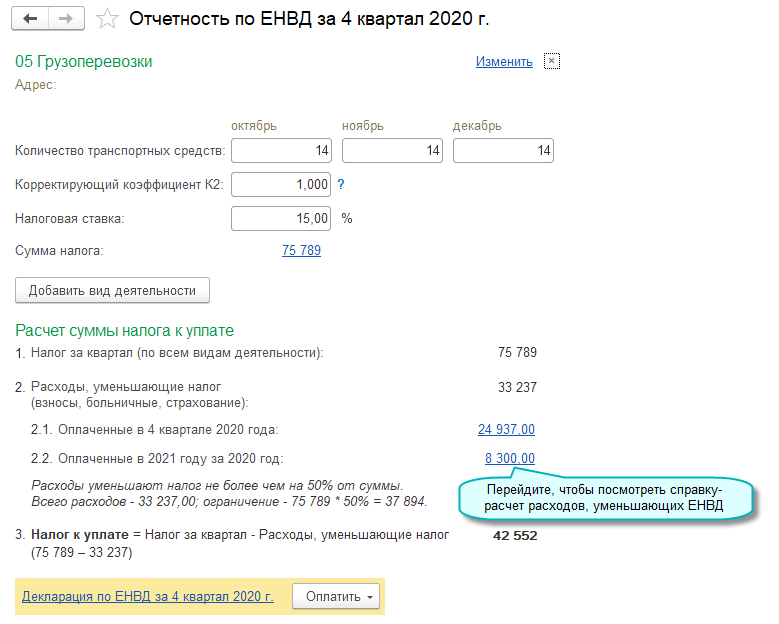

Добавлена возможность уменьшения ЕНВД за 4 квартал 2020 года на страховые взносы и пособия, уплаченные в 2021 году за 2020 год (Федеральный закон от 23.11.2020 № 373-ФЗ).

Если страховые взносы и пособия уплачены после сдачи налоговой декларации по ЕНВД, то необходимо подготовить уточненную налоговую декларацию.

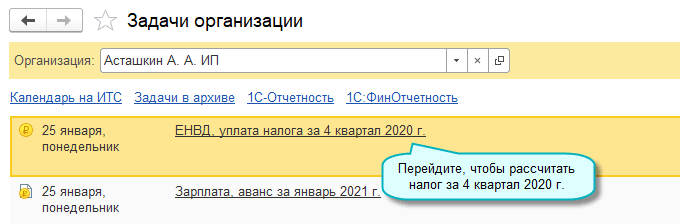

Простой интерфейс: меню "Начальная страница - Задачи организации".

Полный интерфейс: меню "Главное - Задачи - Задачи организации".

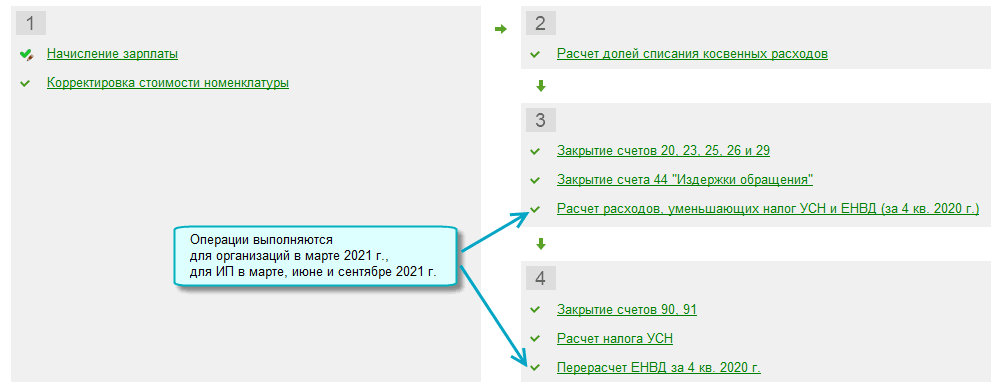

Простой интерфейс: меню "Бухгалтерия - Закрытие периода - Закрытие месяца".

Полный интерфейс: меню "Операции - Закрытие периода - Закрытие месяца

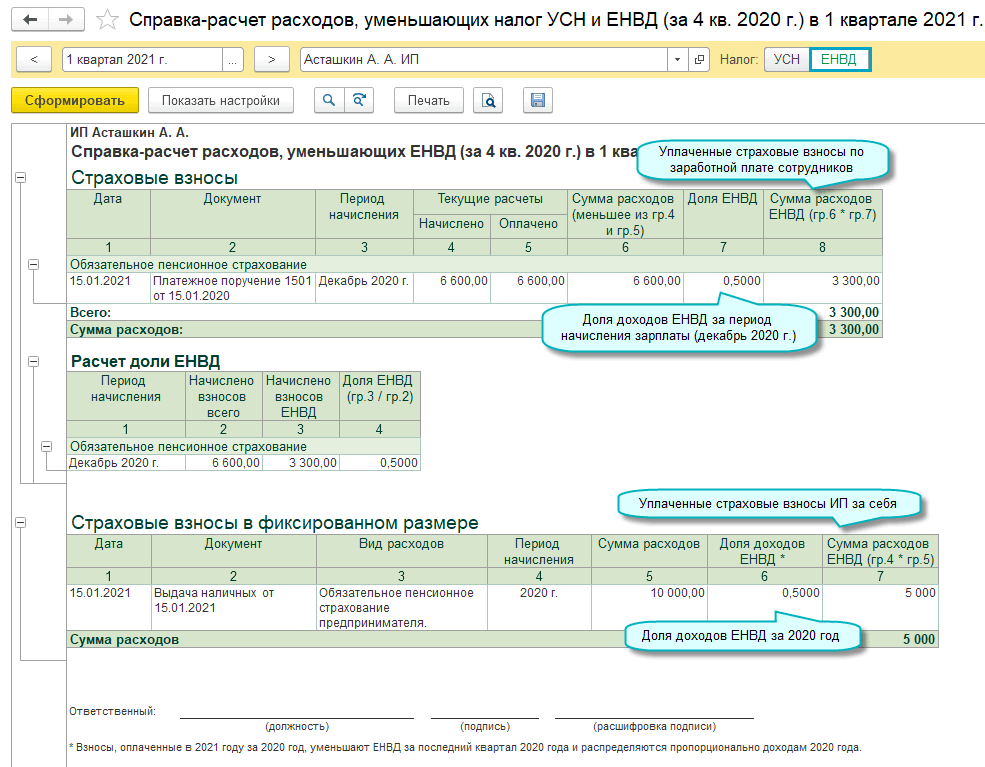

Простой интерфейс: меню "Бухгалтерия - Закрытие периода - Закрытие месяца - Расчет расходов, уменьшающих налог УСН и ЕНВД (за 4 кв. 2020 г) - Расходы, уменьшающие ЕНВД за 4 кв. 2020 г.".

Полный интерфейс: меню "Операции - Закрытие периода - Закрытие месяца - Расчет расходов, уменьшающих налог УСН и ЕНВД (за 4 кв. 2020 г.) - Расходы, уменьшающие ЕНВД за 4 кв. 2020 г.".

Простой интерфейс: меню "Бухгалтерия - Закрытие периода - Закрытие месяца - Перерасчет ЕНВД за 4 кв. 2020 г.".

Полный интерфейс: меню "Операции - Закрытие периода - Закрытие месяца - Перерасчет ЕНВД за 4 кв. 2020 г.".

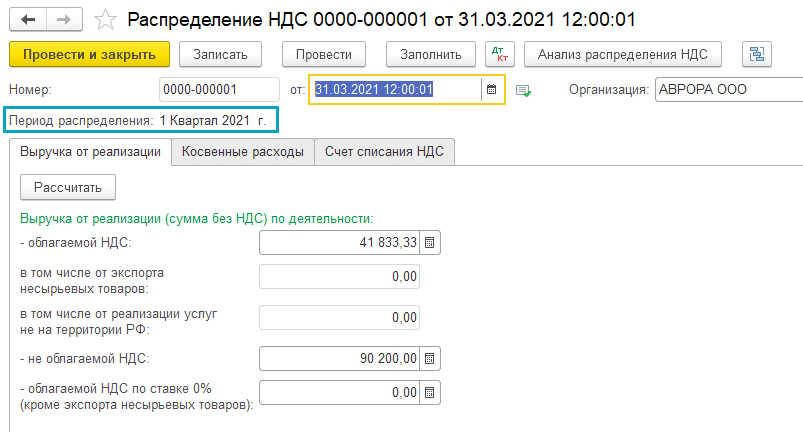

Распределение входного НДС после отмены ЕНВД

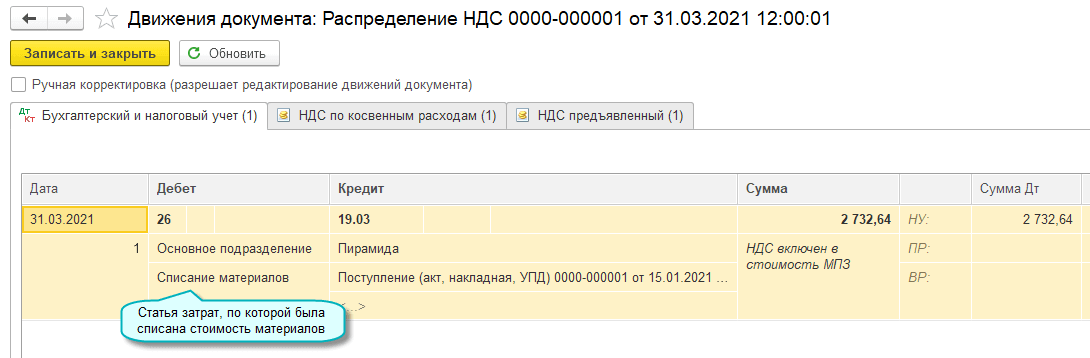

Внесены изменения в распределение входного НДС по товарам, работам и услугам, предназначенным для использования в облагаемых и не облагаемых НДС операциях. Изменения применяются с 1 квартала 2021 г. в связи с отменой ЕНВД.

Из документа исключены показатели по деятельности, облагаемой ЕНВД. Выручка включается в книгу продаж и в распределение в зависимости от ставки НДС, независимо на бухгалтерского счета учета. Входной НДС по деятельности не облагаемой НДС включается в расходы по той же статье затрат, по которой была списана стоимость товаров, работ или услуг.

Простой интерфейс: меню "Бухгалтерия - Закрытие периода - Регламентные операции НДС".

Полный интерфейс: меню "Операции - Закрытие периода - Регламентные операции НДС".

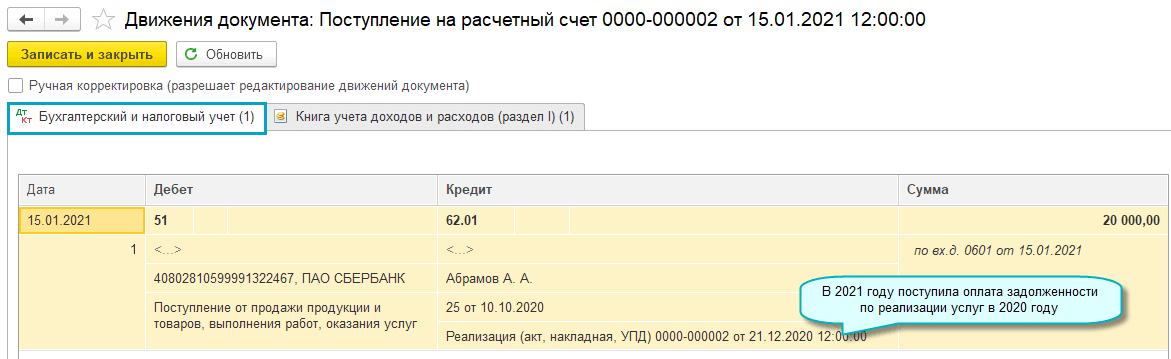

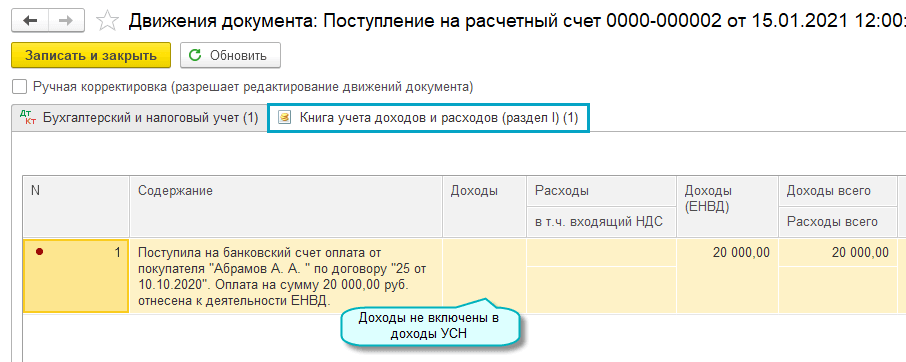

Признание доходов при переходе с уплаты ЕНВД на УСН

Доходы не учитываются при расчете налога УСН (Письмо ФНС России от 20.11.2020 № СД-4-3/19053@), если:

- реализация по деятельности, облагаемой ЕНВД, совершена до 01.01.2021, а оплата от покупателя получена после 01.01.2021;

- аванс по деятельности, облагаемой ЕНВД, получен от покупателя до 01.01.2021, а реализация совершена после 01.01.2021.

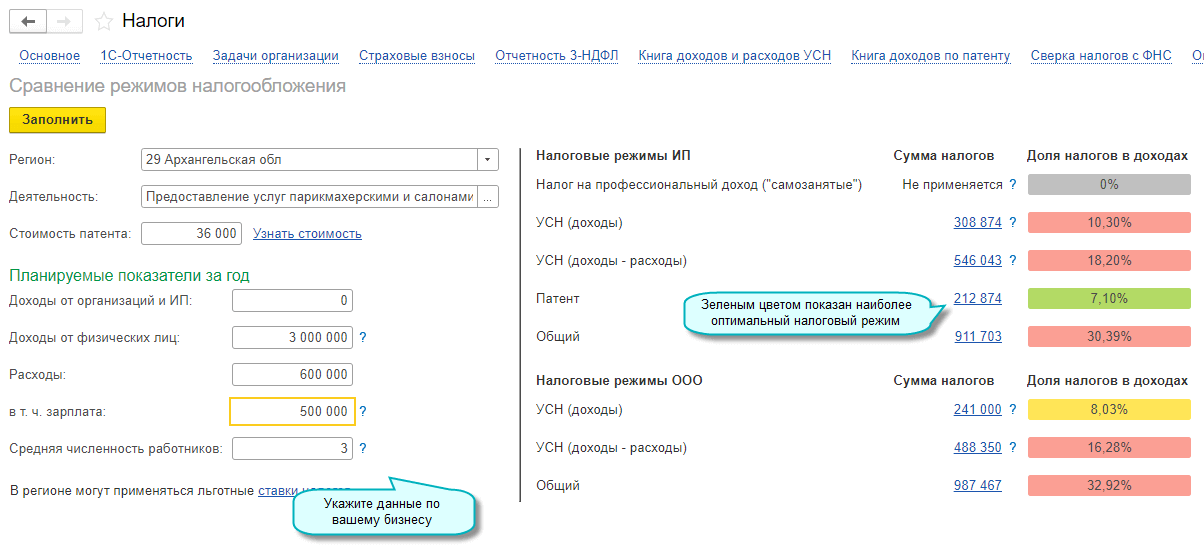

Расчет налоговой нагрузки при патенте

Внесены изменения в расчет налоговой нагрузки при патенте в сравнении режимов налогообложения. С 01.01.2021 налог ПСН уменьшается на расходы на страховые взносы и пособия по временной нетрудоспособности (Федеральный закон от 23.11.2020 № 373-ФЗ).

Простой интерфейс: меню "Налоги - Сравнение режимов налогообложения".

Полный интерфейс: меню "Руководителю - Планирование - Сравнение режимов налогообложения".

Сплошное статистическое наблюдение для малого и среднего бизнеса

Добавлена возможность заполнения форм статистического наблюдения для малого и среднего бизнеса за 2020 год (Приказ Росстата от 28.08.2020 № 496).

В 2021 году Росстатом осуществляется сплошной сбор сведений о деятельности малого и среднего бизнеса в стране.

Организации представляют в Росстат форму № МП-сп «Сведения об основных показателях деятельности малого предприятия за 2020 год».

Индивидуальные предприниматели - отчет по форме № 1-предприниматель «Сведения о деятельности индивидуального предпринимателя за 2020 год».

Крайний срок представления отчетов – 1 апреля 2021 года.

Простой интерфейс: меню "Бухгалтерия - 1С-Отчетность - Регламентированные отчеты".

Полный интерфейс: меню "Отчеты - 1С-Отчетность - Регламентированные отчеты".