Выпущена новая версия 3.0.127 программы 1С Бухгалтерия предприятия (версии 1С Бухгалтерия ПРОФ, 1С Бухгалтерия КОРП и 1С Бухгалтерия базовая версия, ред. 3.0) для 1С Предприятие 8.

1С:Бухгалтерия 8. Новое в версии 3.0.127

- Единые сроки сдачи отчетности и уплаты налогов с 2023 года

- Единый налоговый счет и единый налоговый платеж с 2023 года

- Ввод начального остатка на едином налоговом счете

- Уведомление об исчисленных суммах налогов

- Формирование совокупной обязанности по уплате налогов на ЕНС

- Уплата единого налогового платежа

- Зачет ЕНП в счет уплаты налогов и страховых взносов

- Операции по ЕНС

- Уплата НДС налоговыми агентами с 01.01.2023

- Учет для самозанятых без статуса ИП

- С 1 января 2023 года Налог на профессиональный доход можно применять на территории города Байконура

- Размер взносов от несчастных случаев на производстве при АУСН с 01.01.2023

- Автоматический ввод остатков при смене объекта УСН

- Декларация 3-НДФЛ за 2022 год

- Сроки уплаты НДФЛ с 01.01.2023

- Удержание НДФЛ при выплате аванса по зарплате

- Персонифицированные сведения о физических лицах с 01.01.2023

- Периоды мобилизации в больничных листах

- Основания увольнения в связи с мобилизацией

- Выплаты самозанятым через 1С:DirectBank

- Возврат суммы на электронный сертификат

- Версия 13.0 формата электронного актирования ЕИС

- Продление срока подачи заявлений на сертификат электронной подписи до 31.08.2023

- Регламентированная отчетность

Единые сроки сдачи отчетности и уплаты налогов с 2023 года

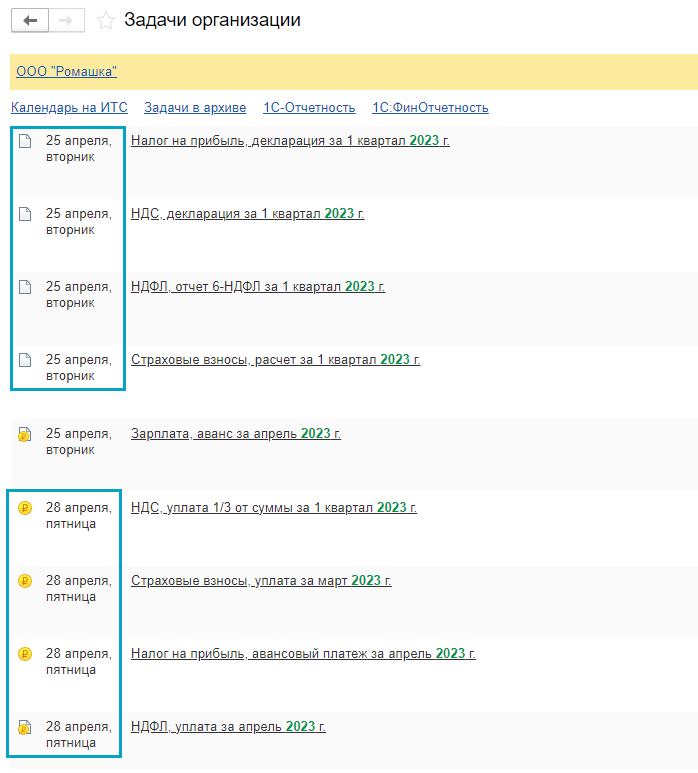

С 2023 года для большинства налогов устанавливается единый срок сдачи отчетности - не позднее 25-го числа месяца, и срок уплаты - не позднее 28-го числа месяца (Федеральный закон от 14.07.2022 № 263-ФЗ).

Изменения касаются страховых взносов, НДФЛ, УСН, НДС, налога на прибыль организаций, налога на имущество организаций и других налогов.

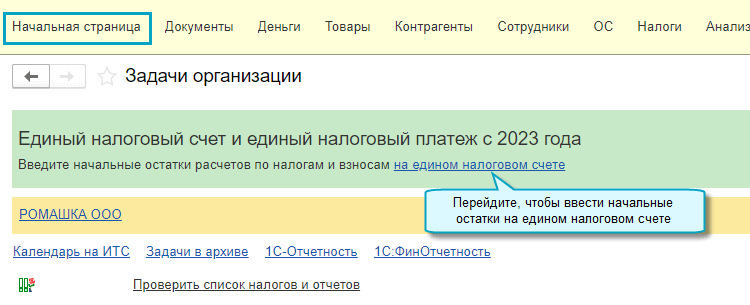

Простой интерфейс: меню "Начальная страница - Задачи организации".

Полный интерфейс: меню "Главное - Задачи - Задачи организации".

Единый налоговый счет и единый налоговый платеж с 2023 года

Поддержан порядок уплаты налогов, обязательный к применению с 01.01.2023 (Федеральный закон от 14.07.2022 № 263-ФЗ).

Налоги и взносы уплачиваются по общим реквизитам единого налогового платежа (ЕНП) на единый налоговый счет (ЕНС), а не по разным реквизитам конкретных налогов.

ЕНП зачитывается в счет уплаты конкретных налогов и взносов по сданным декларациям, расчетам и уведомлениям. Посмотреть распределение ЕНП можно будет в личном кабинете налогоплательщика.

Путем внесения ЕНП уплачиваются:

- налоги, в том числе НДС налогового агента, НДФЛ за сотрудников,

- авансовые платежи по налогам;

- торговый сбор;

- страховые взносы, за исключением взносов от несчастных случаев на производстве, добровольных взносов ИП на социальное страхование, дополнительных страховых взносов на накопительную пенсию;

- пени, штрафы и проценты, начисляемые в связи с исполнением обязанностей налогоплательщика;

- другие обязательные сборы.

Отдельно от ЕНП уплачиваются:

- НДФЛ с выплат иностранцам с патентом,

- госпошлина, по которой суд не выдал исполнительный документ,

- утилизационный сбор.

Отчетность по налогам и взносам сдается в обычном порядке. Дополнительно направляются в ФНС уведомления об исчисленных суммах налогов.

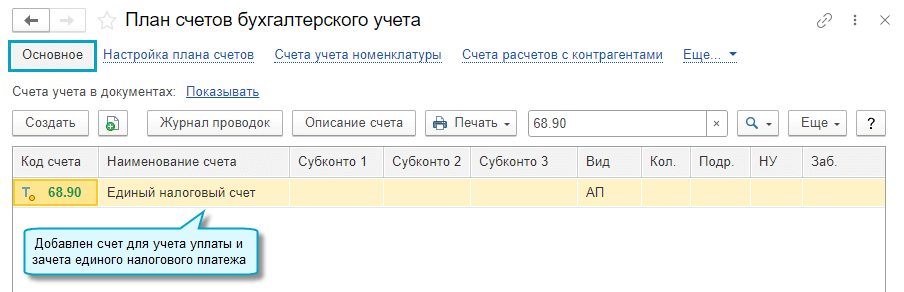

Добавлена возможность учета расчетов с бюджетом по ЕНП, а также формирования и отправки в ФНС уведомлений об исчисленных суммах налогов.

Простой интерфейс: меню "Бухгалтерия - Бухгалтерский учет - План счетов".

Полный интерфейс: меню "Главное - Настройки - План счетов".

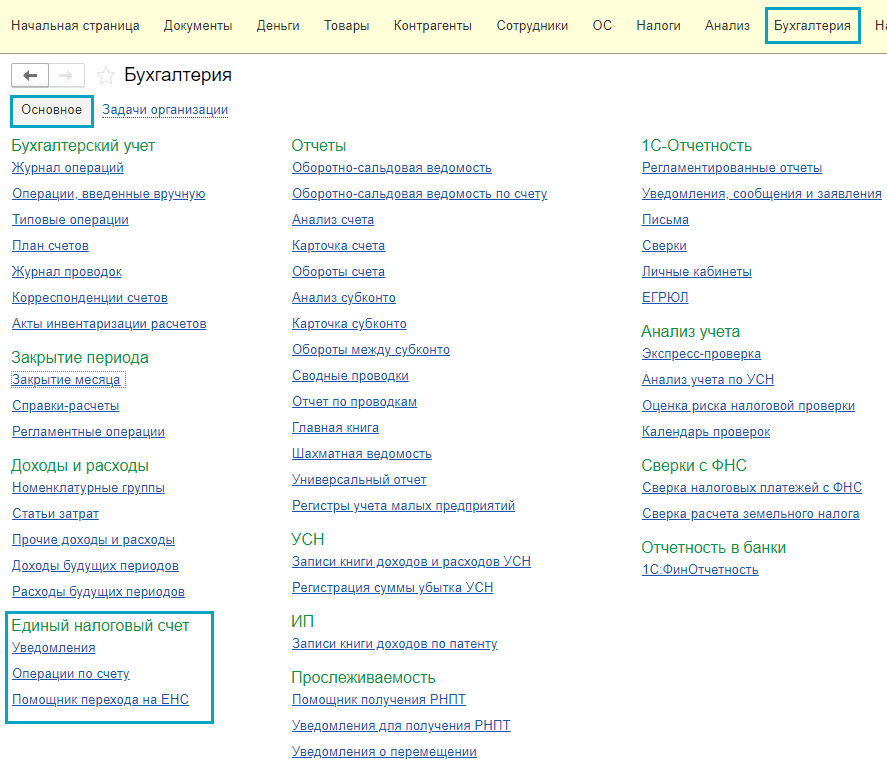

Простой интерфейс: меню "Бухгалтерия - Единый налоговый счет".

Полный интерфейс: меню "Операции - Единый налоговый счет".

Простой интерфейс: меню "Деньги - Платежные поручения".

Полный интерфейс: меню "Банк и касса - Банк - Платежные поручения".

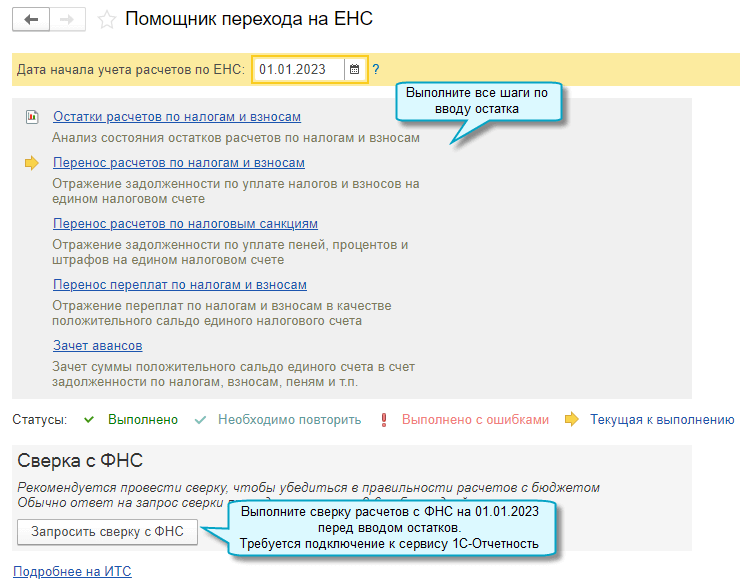

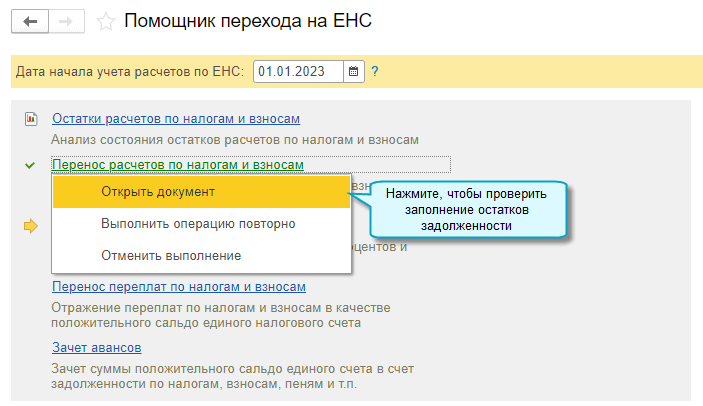

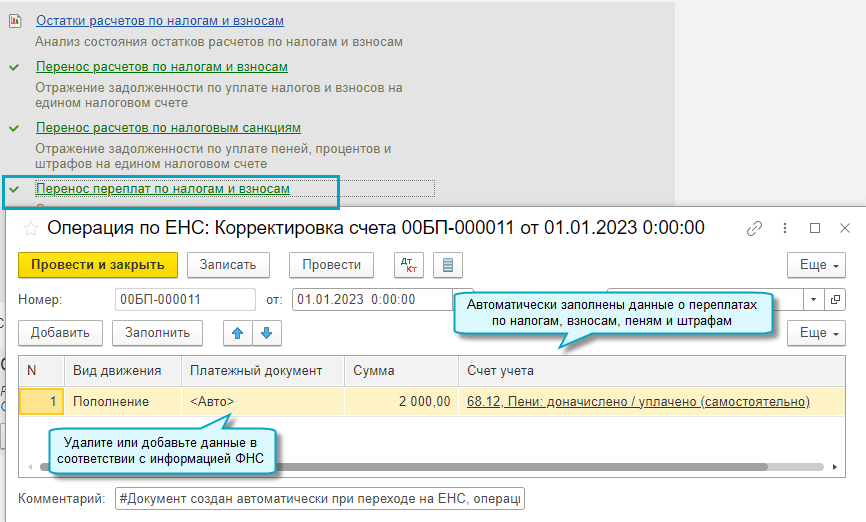

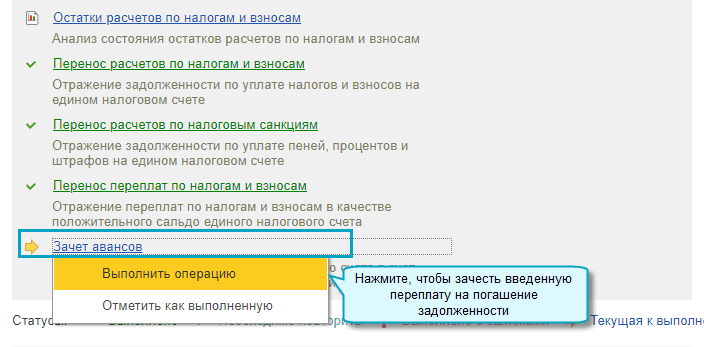

Ввод начального остатка на едином налоговом счете

Добавлена возможность автоматического ввода начального остатка на едином налоговом счете. Остатки задолженности и переплаты по налогам и взносам на 31.12.2022 списываются на счет 68.90 "Единый налоговый счет".

Остаток по счету 68.90 "Единый налоговый счет" должен соответствовать сальдо ЕНС по данным ФНС. Может потребоваться ручная корректировка сумм, заполненных автоматически.

Простой интерфейс: меню "Бухгалтерский учет - Единый налоговый счет - Помощник перехода на ЕНС".

Полный интерфейс: меню "Операции - Единый налоговый счет - Помощник перехода на ЕНС".

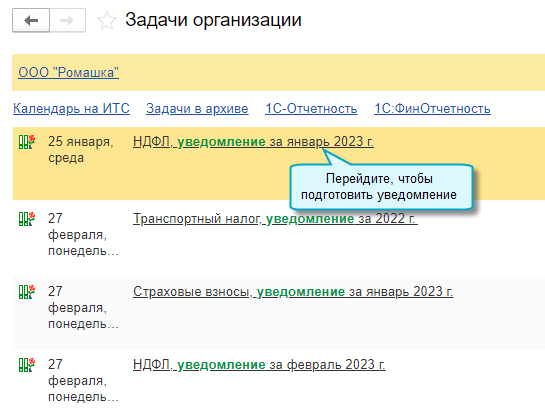

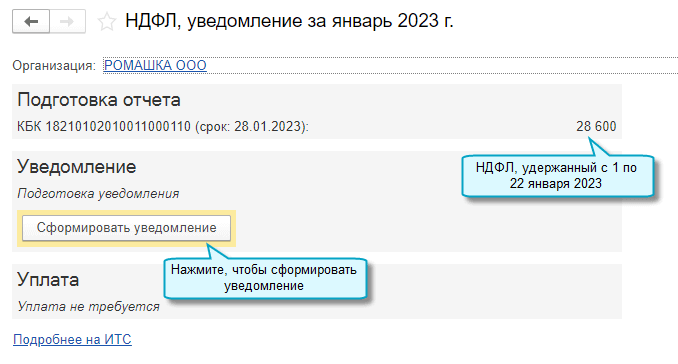

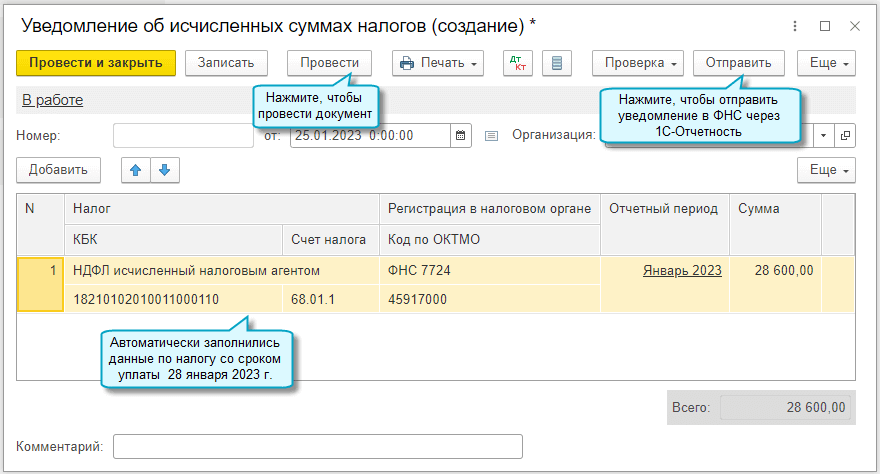

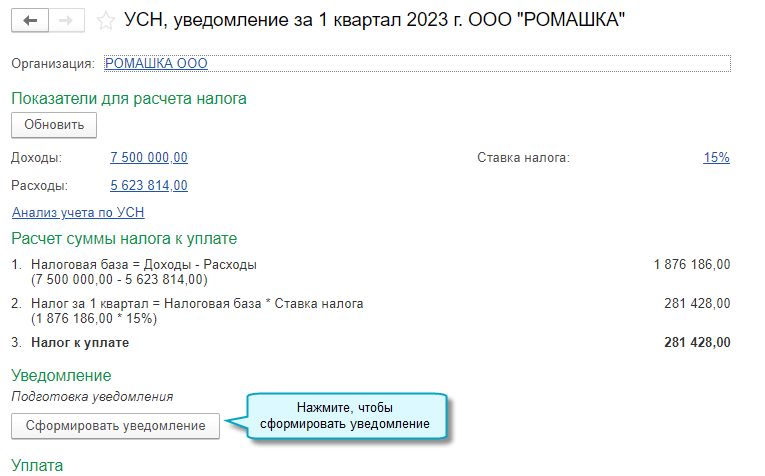

Уведомление об исчисленных суммах налогов

Добавлена возможность подготовки уведомлений об исчисленных суммах налогов. Уведомление предоставляется в ФНС не позднее 25-го числа месяца, в котором установлен срок уплаты налогов, авансовых платежей по налогам, сборов, страховых взносов (Приказ ФНС России от 02.11.2022 N ЕД-7-8/1047@).

Уведомления требуется представлять:

- если срок уплаты налогов, авансовых платежей по налогам, сборов и страховых взносов раньше срока представления соответствующей налоговой декларации или расчета;

- если налоговая декларация или расчет вообще не сдается.

Список задач организации по подготовке уведомлений формируется с учетом сроков уплаты и сдачи отчетности по каждому налогу:

- по всем срокам уплаты налога требуется сдавать уведомления. Например, по НДФЛ, потому что сроки представления формы 6-НДФЛ позже сроков уплаты налога; по транспортному налогу, так как по нему декларация не сдается;

- по срокам уплаты налога внутри отчетного квартала требуется сдавать уведомления, по итогам квартала - нет. Например, по страховым взносам за январь, февраль подаются уведомления, а за март - нет, так как сроки представления расчета за 1 квартал и уведомления за март совпадают;

- по срокам уплаты налога в течение отчетного года требуется сдавать уведомления, по итогам года - нет. Например, по налогу при УСН за 1 квартал, полугодие и 9 месяцев подаются уведомления, а по итогам года - нет, так как срок представления уведомления за 4 квартал (год) совпадает со сроком представления декларации;

- не требуется сдавать уведомления. Например, по НДС, так как срок представления декларации совпадает со сроком представления уведомления, и в декларации есть данные по всем трем предстоящим платежам.

Простой интерфейс: меню "Начальная страница - Задачи организации".

Полный интерфейс: меню "Главное - Задачи - Задачи организации".

Чтобы вручную заполнить уведомление, например, сразу на несколько налогов, требуется открыть его форму:

Простой интерфейс: меню "Бухгалтерия - 1С-Отчетность - Регламентированные отчеты - Уведомления - Уведомление об исчисленных суммах налогов".

Полный интерфейс: меню "Отчеты - 1С-Отчетность - Регламентированные отчеты - Уведомления - Уведомление об исчисленных суммах налогов".

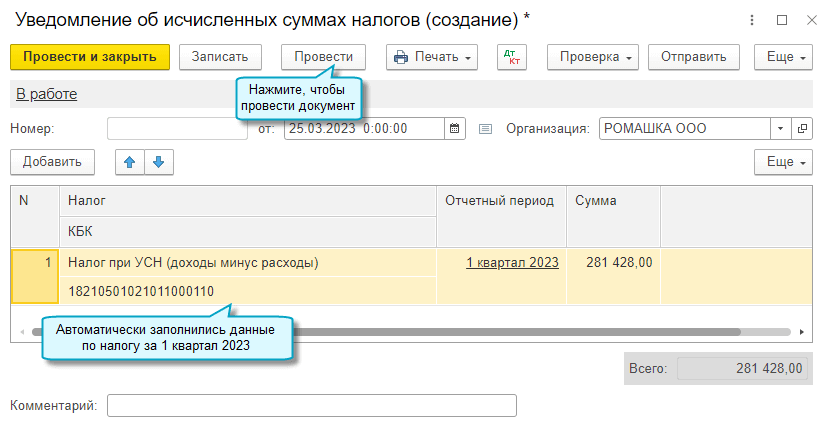

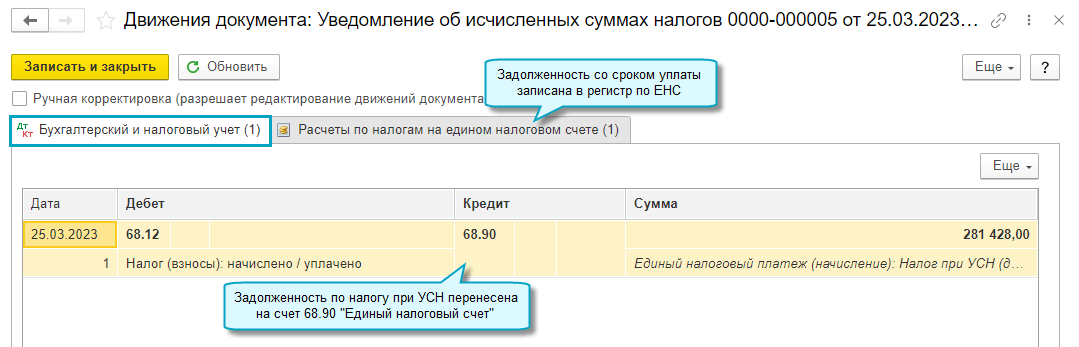

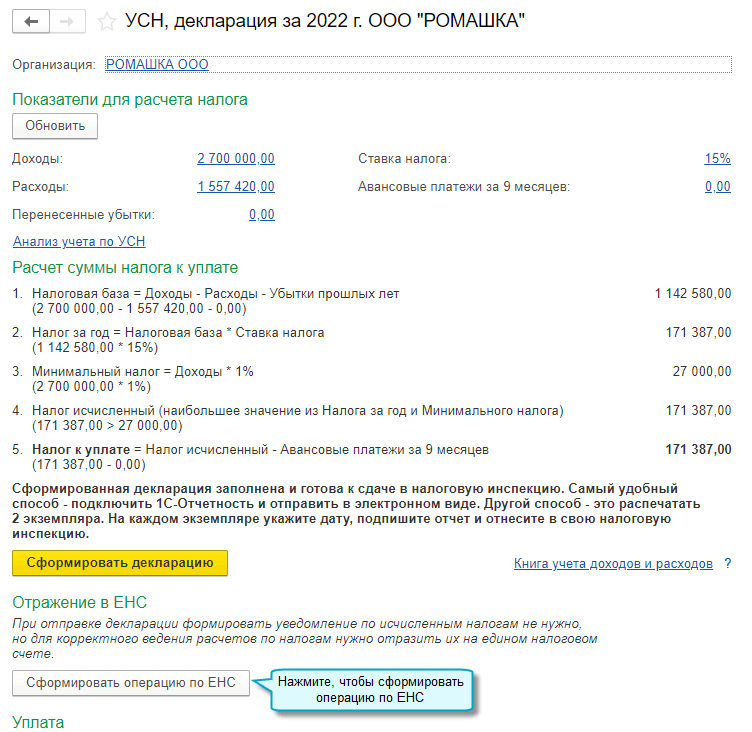

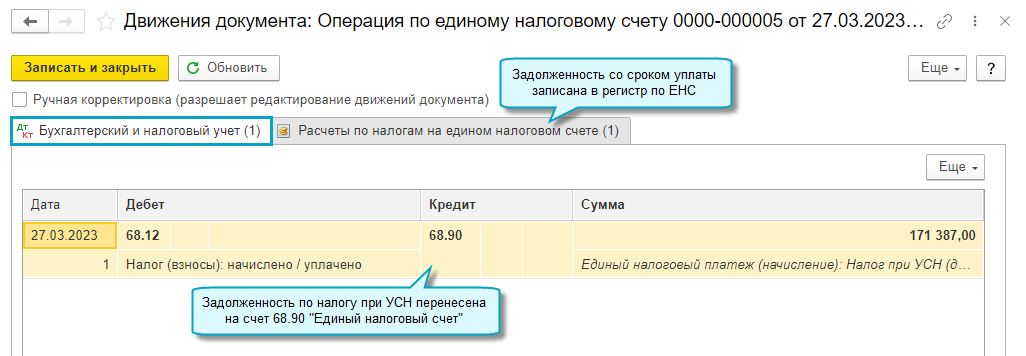

Формирование совокупной обязанности по уплате налогов на ЕНС

Добавлена возможность автоматически переносить задолженность по начисленным налогам и страховым взносам на счет 68.90 "Единый налоговый счет", чтобы формировать на нем совокупную обязанность по уплате налогов и взносов (п. 5 ст.11.3 Налогового кодекса РФ).

Перенос выполняется по срокам уплаты налогов и страховых взносов при проведении:

- документа Уведомление об исчисленных суммах налогов,

- документа Операция по ЕНС, когда уведомление не сдается.

Перенос задолженности на ЕНС уведомлением об исчисленных суммах налогов

Перенос задолженности на ЕНС операцией по ЕНС

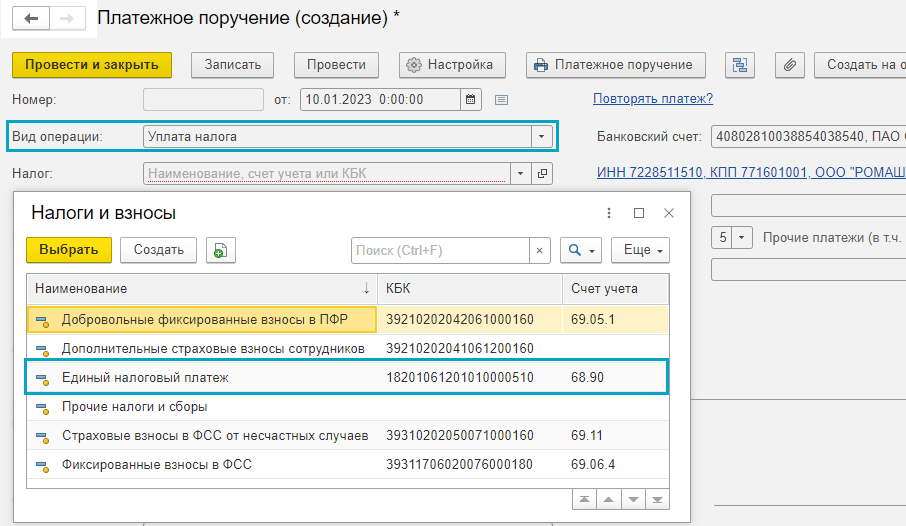

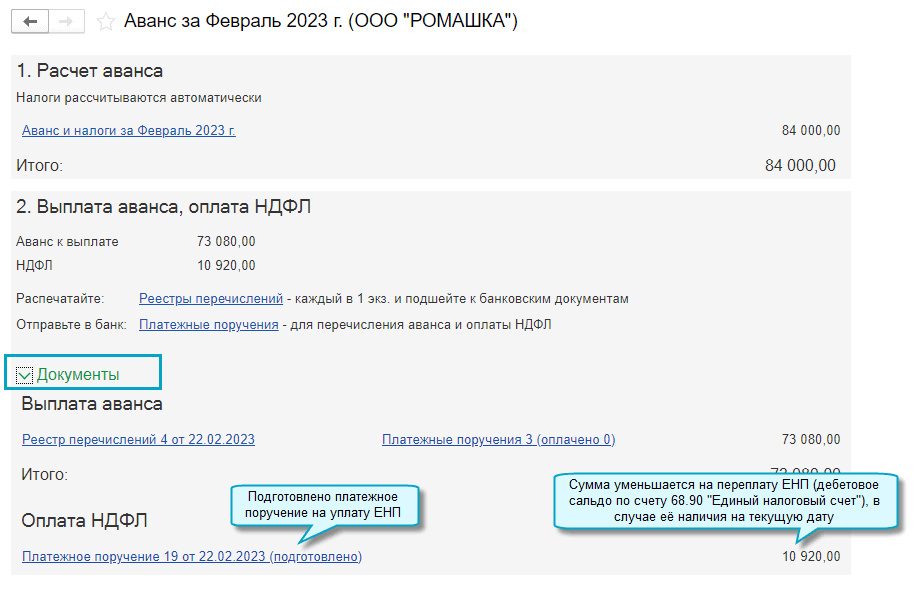

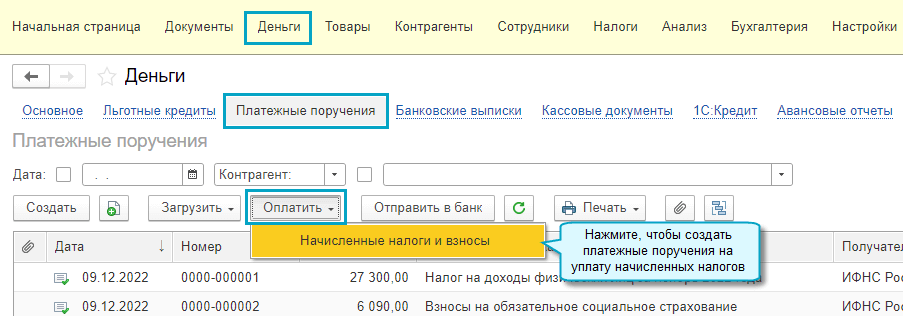

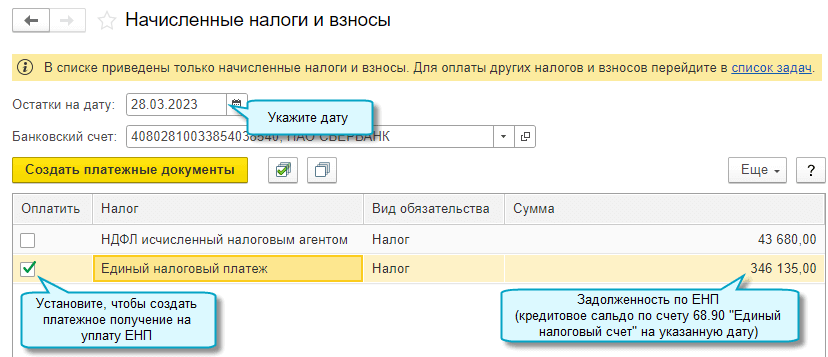

Уплата единого налогового платежа

Добавлена возможность формировать платежные поручения по уплату единого налогового платежа (ЕНП) по мере наступления сроков уплаты налогов и страховых взносов.

Поддержаны два варианта подготовки платежных поручений:

- подготовка отдельных платежных поручений на суммы конкретных налогов,

- подготовка платежного поручения на общую сумму задолженности по ЕНП на заданную дату.

Отдельные платежные получения

Отдельные платежные поручения формируются в задачах по расчету или уплате конкретных налогов.

Простой интерфейс: меню "Начальная страница - Задачи организации".

Полный интерфейс: меню "Главное - Задачи - Задачи организации".

Платежное поручение на общую сумму задолженности по ЕНП

Перед подготовкой платежного поручения на общую сумму задолженности по ЕНП требуется выполнить перенос задолженности по всем начисленным налогам на счет 68.90 "Единый налоговый счет".

Простой интерфейс: меню "Деньги - Платежные поручения".

Полный интерфейс: меню "Банк и касса - Банк- Платежные поручения".

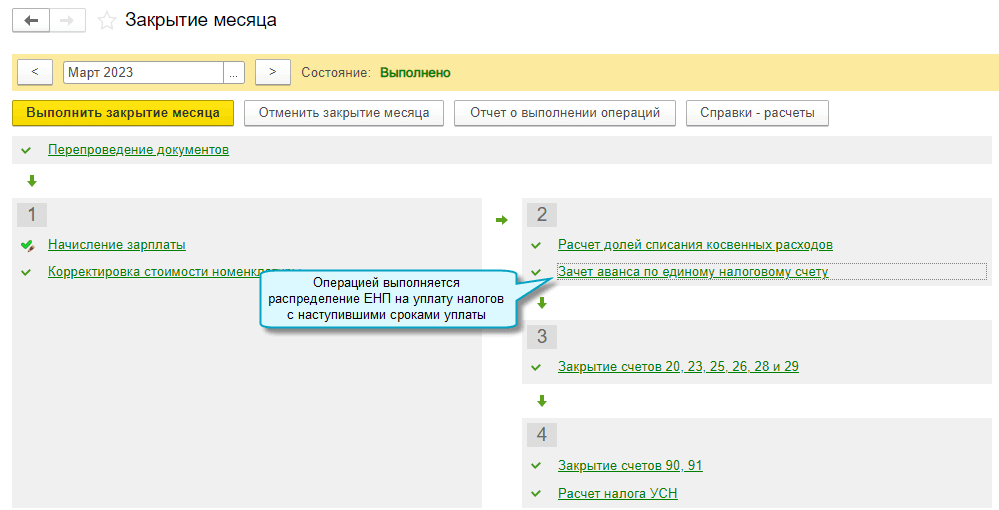

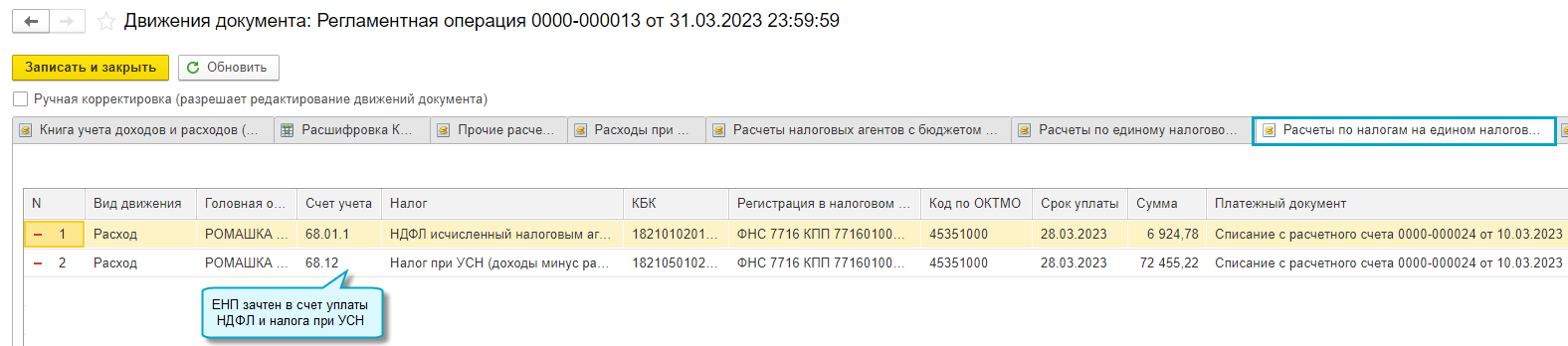

Зачет ЕНП в счет уплаты налогов и страховых взносов

Добавлен автоматический зачет ЕНП в счет уплаты налогов и страховых взносов, задолженность по которым перенесена на счет 68.90 "Единый налоговый счет".

Зачет выполняется регламентной операцией при закрытии месяца с соблюдением следующей последовательности погашения задолженности с наступившими сроками уплаты:

- недоимка (начиная с наиболее ранней даты ее выявления);

- налоги, авансовые платежи по налогам, страховые взносы и сборы, по которым наступил срок уплаты;

- пени;

- проценты;

- штрафы.

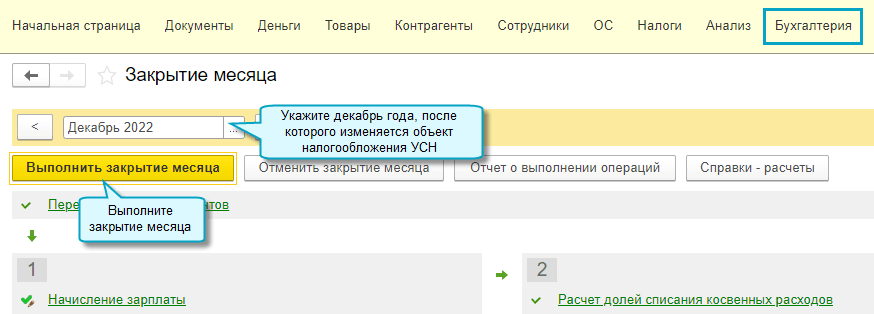

Простой интерфейс: меню "Бухгалтерия - Закрытие периода - Закрытие месяца".

Полный интерфейс: меню "Операции - Закрытие периода - Закрытие месяца".

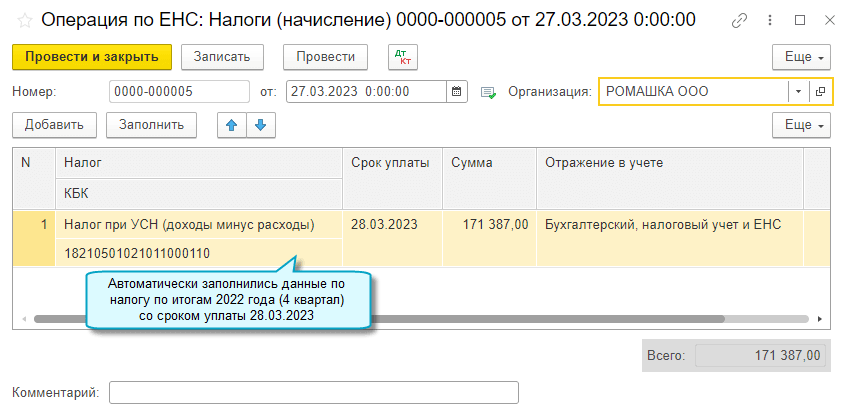

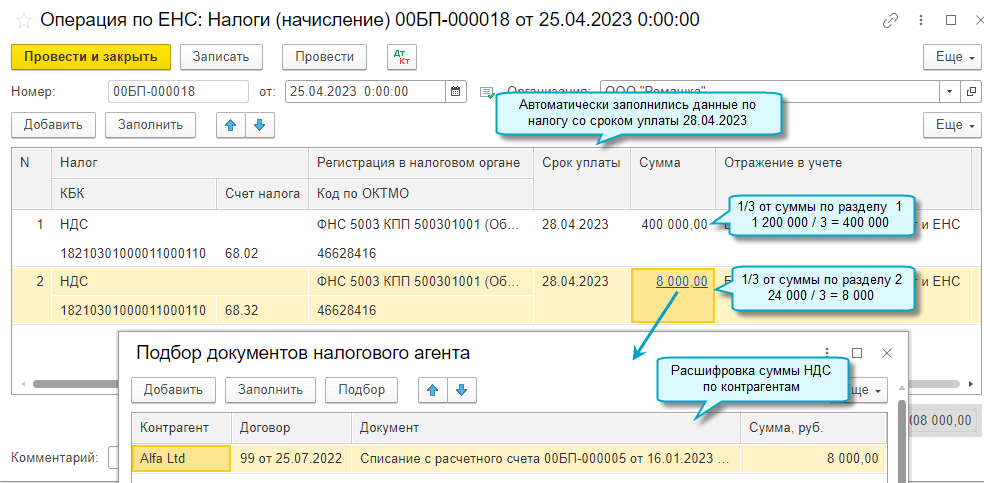

Операции по ЕНС

Добавлена возможность корректировать автоматический зачет ЕНП на уплату налогов и взносов, отражать в учете другие операции на едином налоговом счете без подачи уведомлений по исчисленным суммам налогов.

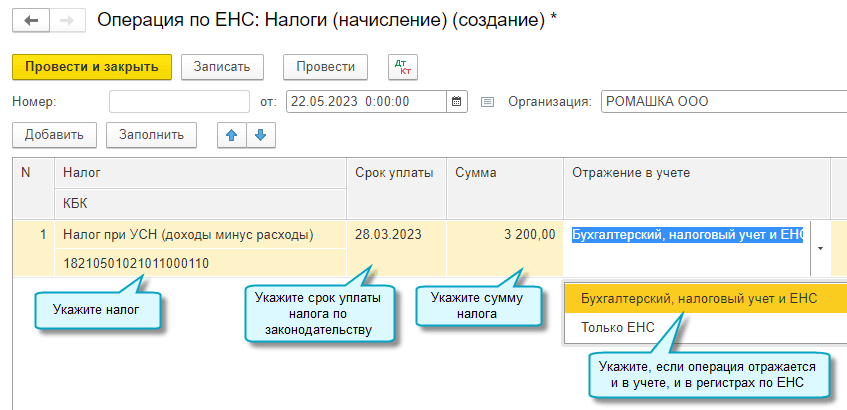

Налоги (начисление)

Используйте документ Операция по ЕНС с видом операции Налоги (начисление) для переноса на счет 68.90 задолженности по налогу, которая не включалась в уведомление по исчисленным суммам налогов, например, при сдаче уточненной налоговой декларации.

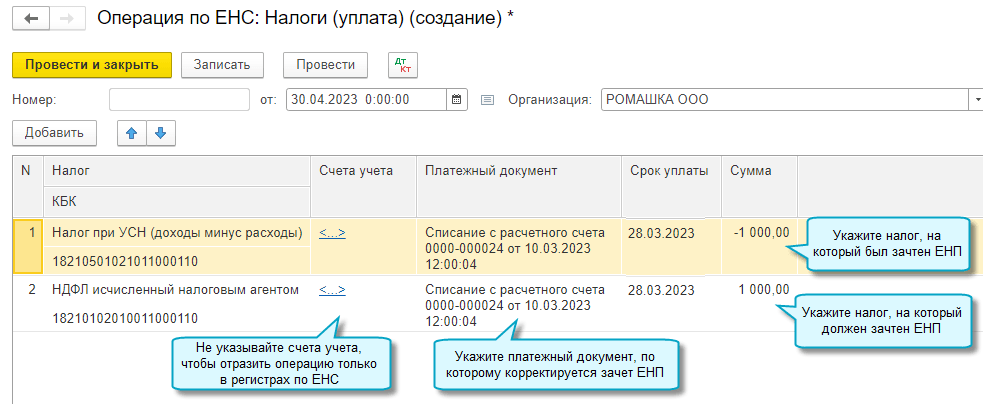

Налоги (уплата) и Пени, штрафы (погашение)

Используйте документ Операция по ЕНС с видом операции Налоги (уплата) или Пени, штрафы (погашение) для корректировки распределения ЕНП между налогами, пенями и штрафами, если автоматически выполненный зачет ЕНП не совпал с зачетом ФНС.

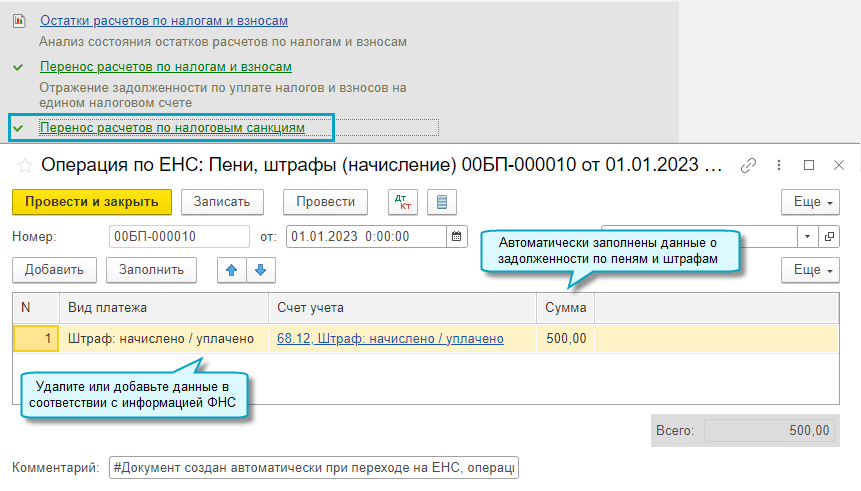

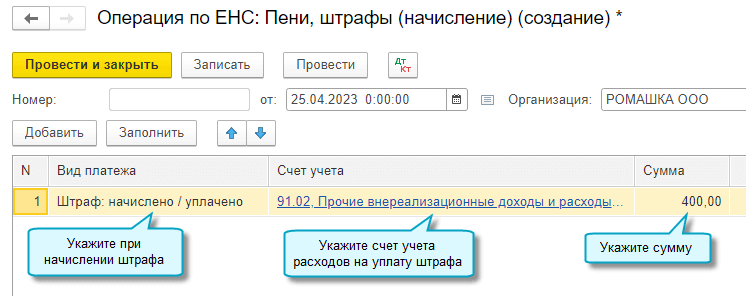

Пени, штрафы (начисление)

Используйте документ Операция по ЕНС с видом операции Пени, штрафы (начисление) для отражения в учете пеней и штрафов, уплаченных за счет ЕНП.

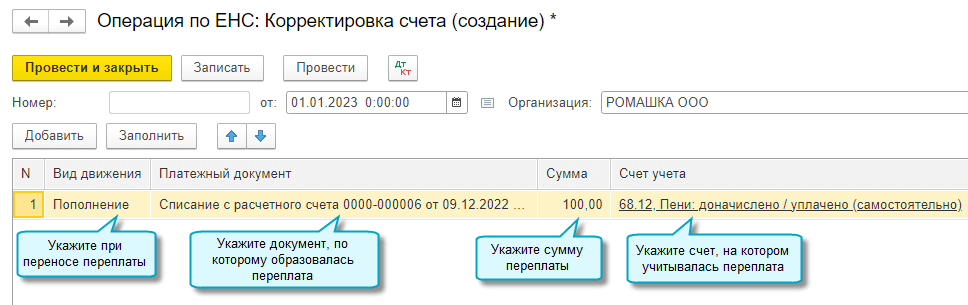

Корректировка счета

Используйте документ Операция по ЕНС с видом операции Корректировка счета для корректировки сумм, учитываемых на едином налоговом счете. Например, чтобы перенести переплату на ЕНС.

Простой интерфейс: меню "Бухгалтерский учет - Единый налоговый счет - Операции по счету".

Полный интерфейс: меню "Операции - Единый налоговый счет - Операции по счету".

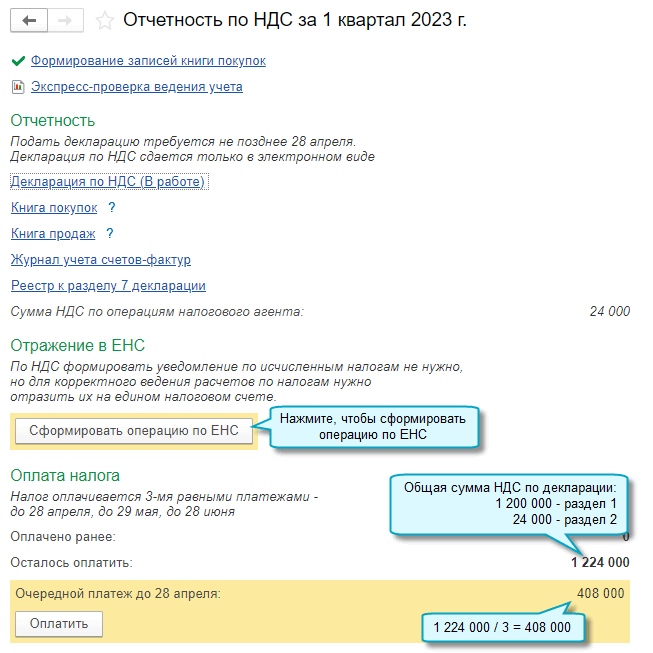

Уплата НДС налоговыми агентами с 01.01.2023

С 01.01.2023 изменен порядок уплаты НДС налоговыми агентами. Удержанный НДС уплачивается в общем порядке равными долями не позднее 28-го числа каждого из трех месяцев, следующих за отчетным кварталом, в составе единого налогового платежа (Федеральный закон от 14.07.2022 № 263-ФЗ).

Простой интерфейс: меню "Начальная страница - Задачи организации".

Полный интерфейс: меню "Главное - Задачи - Задачи организации".

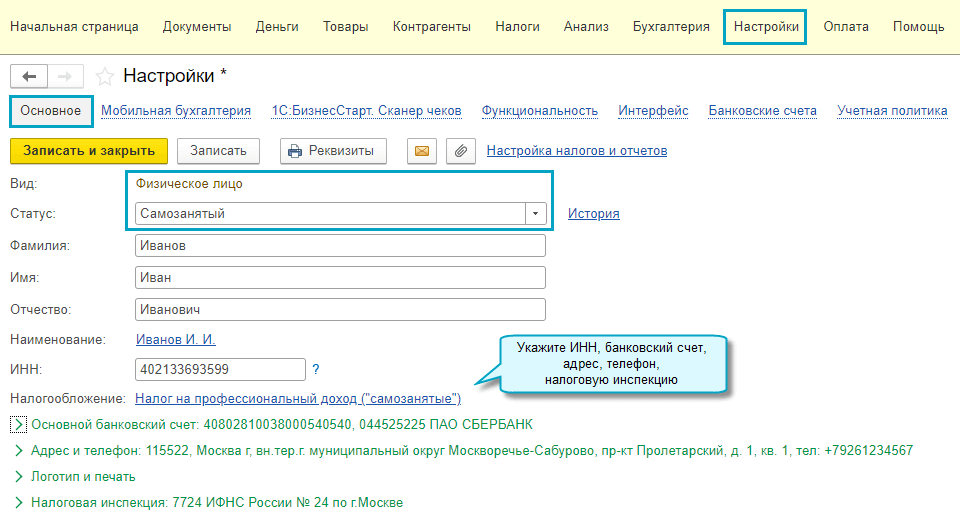

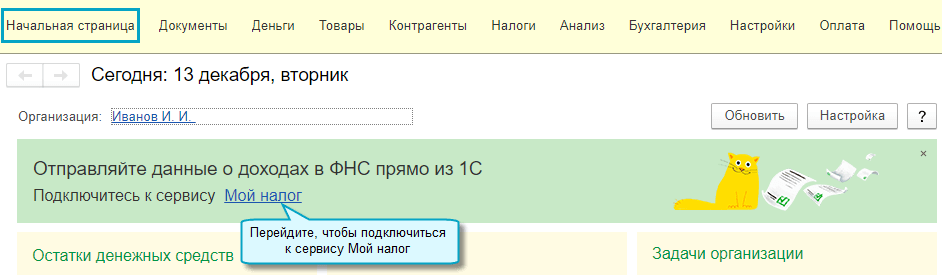

Учет для самозанятых без статуса ИП

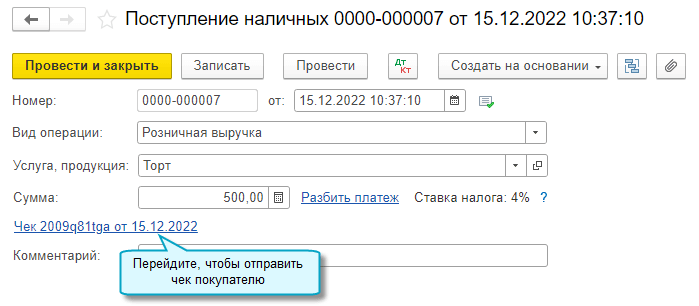

Поддержан учет операций для самозанятых без статуса индивидуального предпринимателя. Теперь физические лица могут вести учет и оформлять документы.

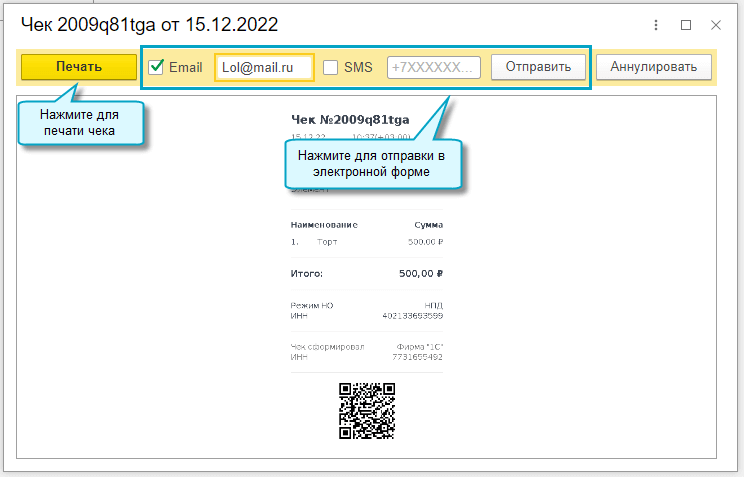

Чеки на доходы по НПД формируются в приложении. Данные об этих доходах передаются в сервис ФНС "Мой налог" автоматически. Функционал доступен для облачных версий.

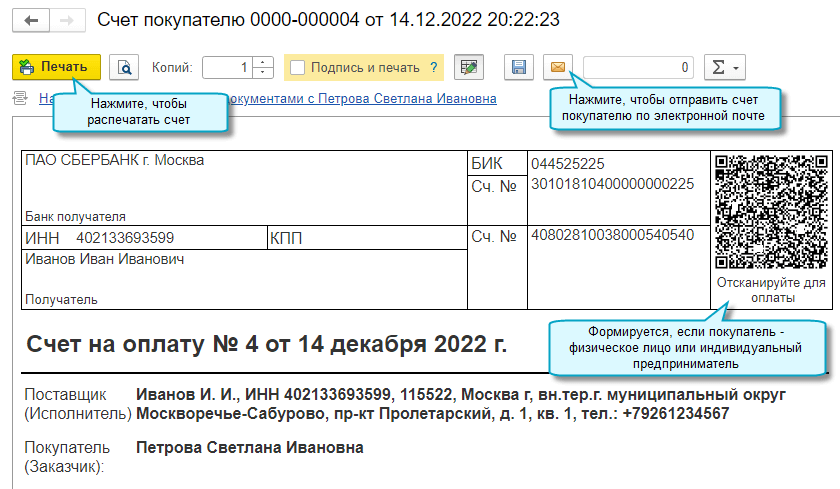

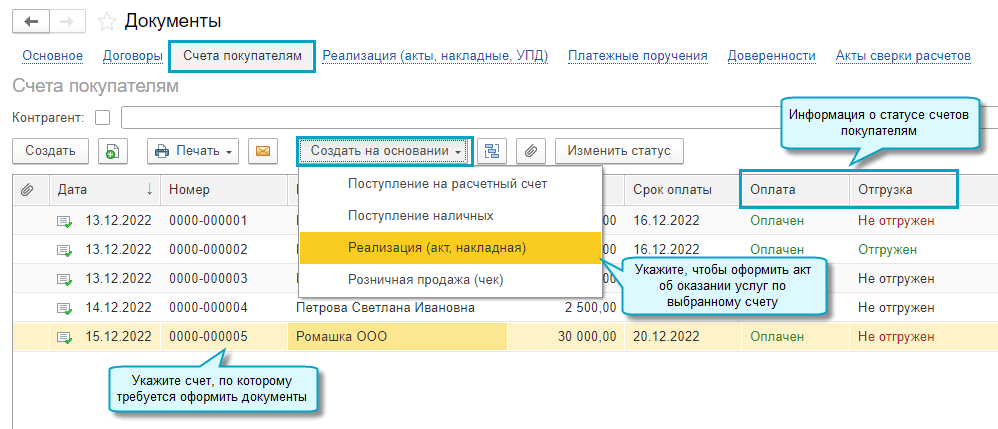

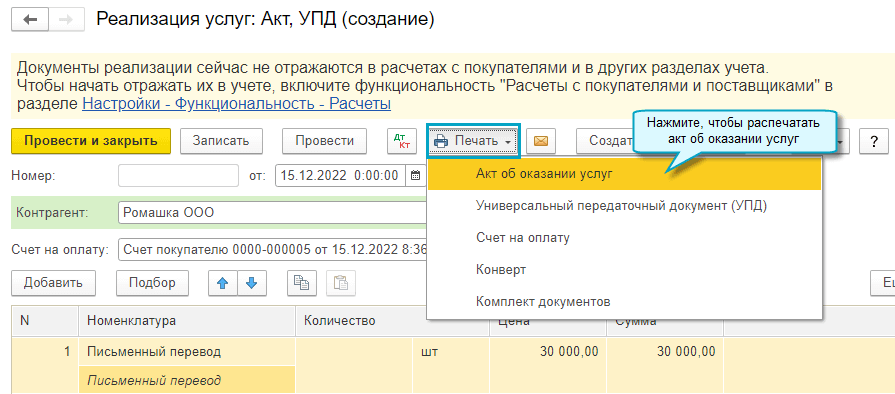

Можно подготовить и отправить покупателю документы: договор, счет на оплату, акт об оказании услуг, чек на полученный доход.

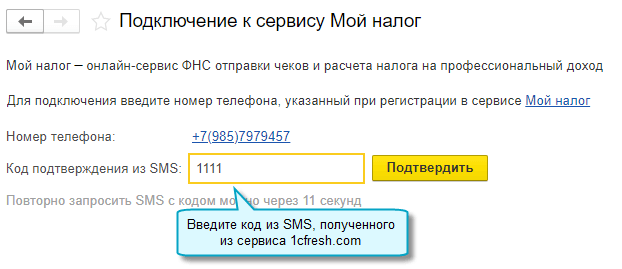

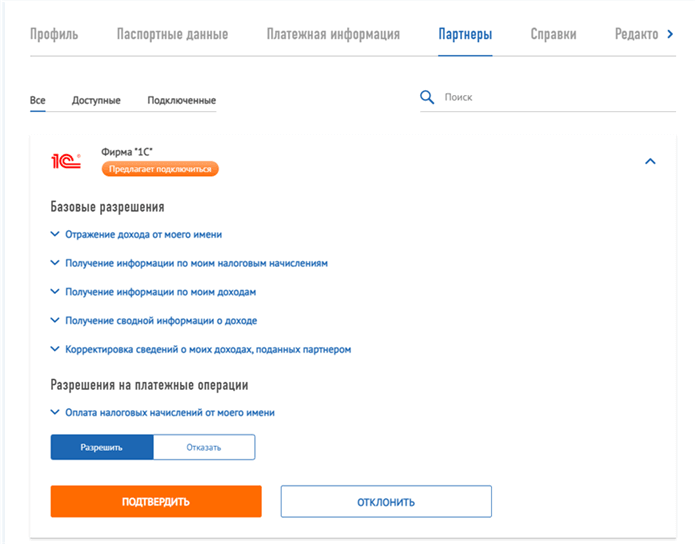

Подключение к сервису ФНС "Мой налог"

"Мой налог" - это официальный сервис ФНС для плательщиков НПД. Подключение к сервису " Мой налог" из приложения требуется, чтобы автоматически передавать сведения о доходах в ФНС, получать сумму налога, рассчитанную ФНС. Поэтому после регистрации в сервисе ФНС необходимо настроить это подключение в приложении. Функционал доступен для облачных версий.

Учет доходов по НПД

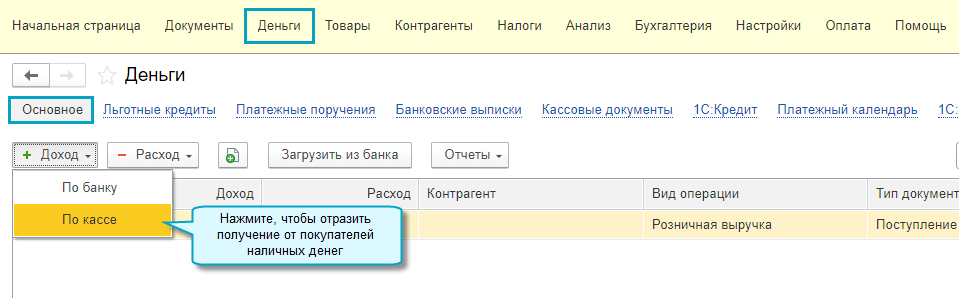

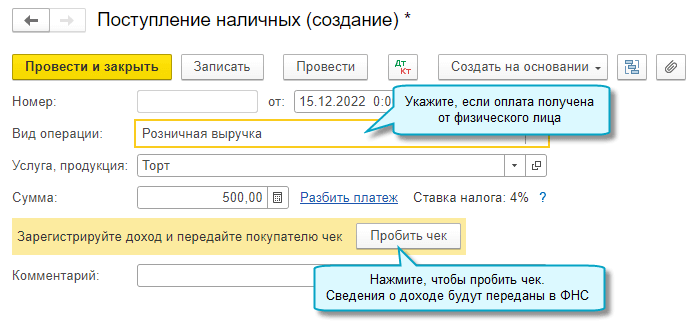

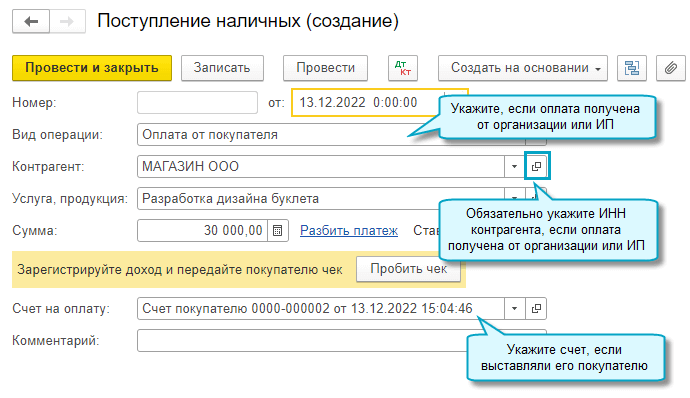

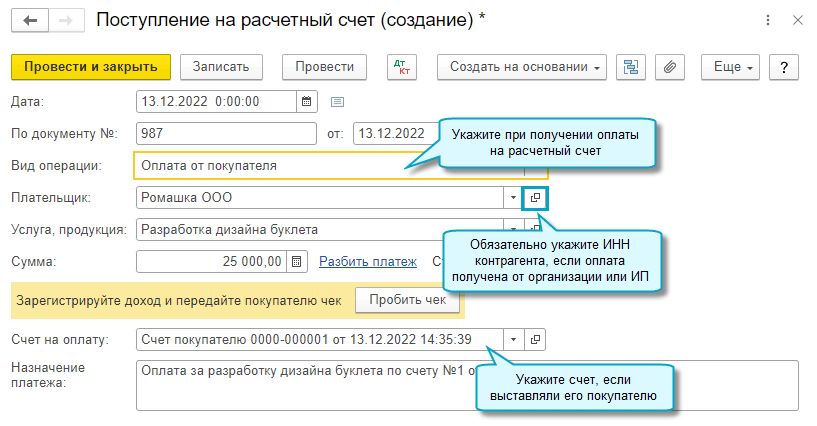

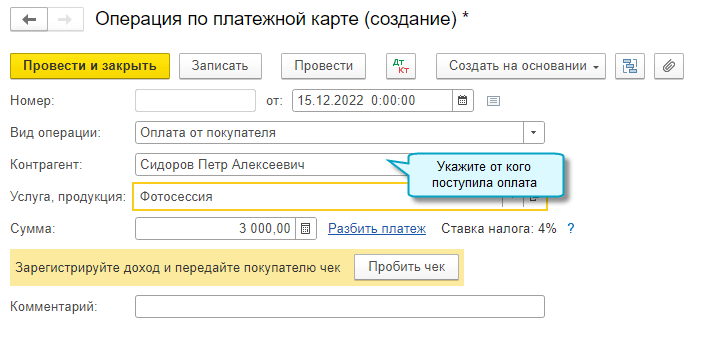

Для отражения доходов, облагаемых НПД, используются документы:

- если оплата получена наличными - Поступление наличных;

- если деньги перечислены на счет в банке - Поступление на расчетный счет;

- если оплата совершена платежной картой - Операция по платежной карте.

По каждому полученному доходу необходимо сформировать и выдать чек. Использовать контрольно-кассовую технику не требуется - чеки формирует ФНС по переданным сведениям о доходе.

Чек можно передать покупателю в электронном или бумажном виде.

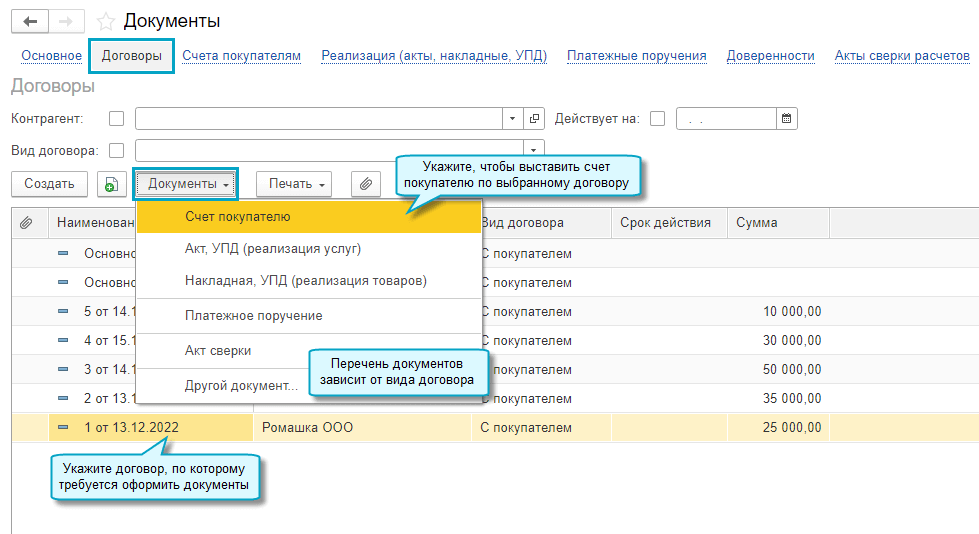

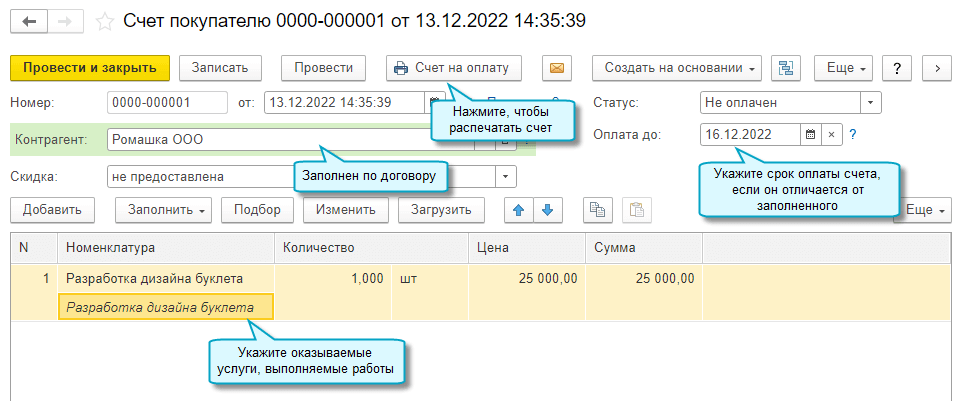

Оформление документов с покупателями

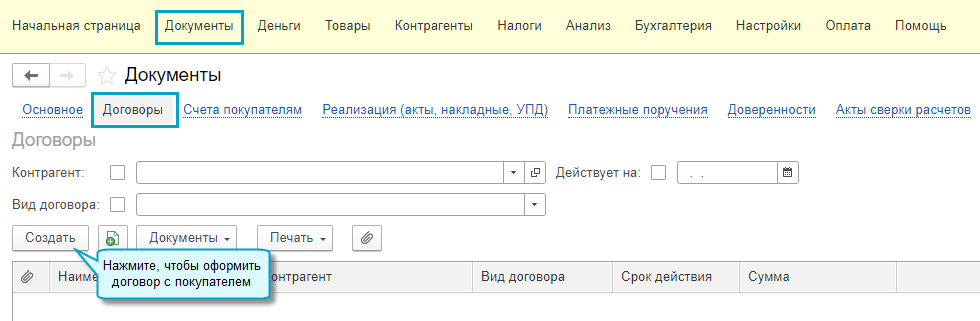

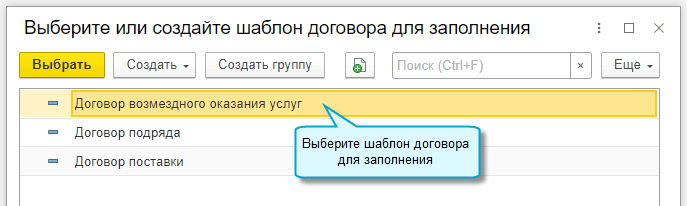

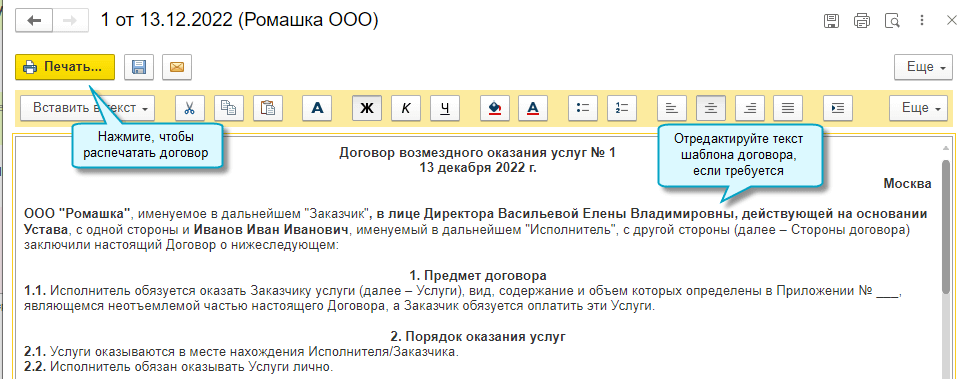

Договор с покупателем

Счет покупателю на оплату

Акт об оказании услуг

С 1 января 2023 года Налог на профессиональный доход можно применять на территории города Байконура

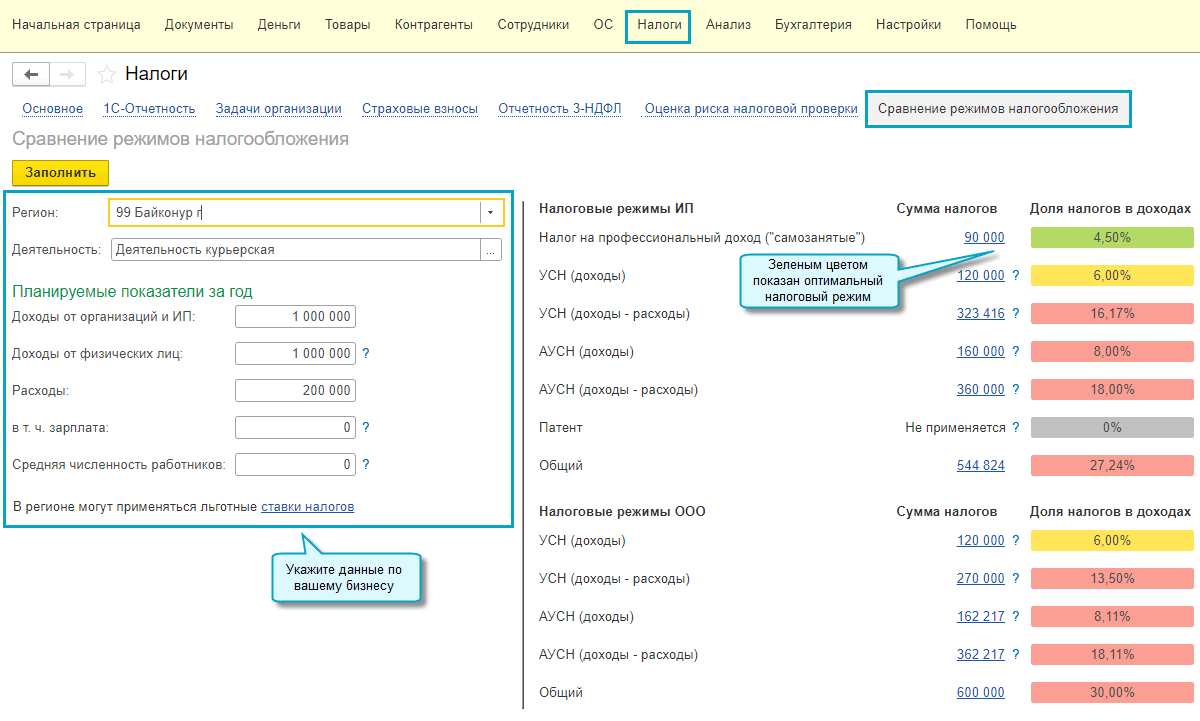

С 1 января 2023 года налоговый режим Налог на профессиональный доход (НПД) можно применять на территории города Байконура (Федеральный закон от 21.11.2022 № 441-ФЗ).

НПД – это специальный налоговый режим, при котором доходы с услуг физическим лицам облагаются по ставке 4%, а юридическим лицам – 6%. И не требуется уплата других налогов и взносов.

Сравнить НПД с остальными режимами налогообложения и выбрать оптимальный режим для вашего бизнеса можно с помощью инструмента Сравнение режимов налогообложения начиная с 01.01.2023.

Простой интерфейс: меню "Налоги - Сравнение режимов налогообложения".

Полный интерфейс: меню "Руководителю - Планирование - Сравнение режимов налогообложения".

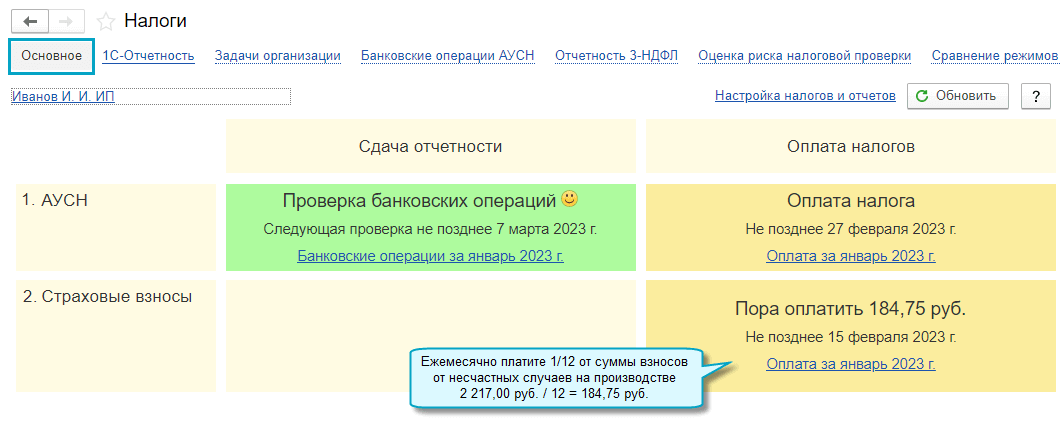

Размер взносов от несчастных случаев на производстве при АУСН с 01.01.2023

С 01.01.2023 размер страховых взносов от несчастных случаев на производстве, уплачиваемых при АУСН, составляет 2217 рублей в год (Постановление Правительства РФ от 25.11.2022 № 2146).

Перечисляются взносы в Фонд пенсионного и социального страхования РФ (Социальный фонд России).

Простой интерфейс: меню "Налоги - Основное".

Полный интерфейс: меню "Руководителю - Анализ - Монитор налогов и отчетов".

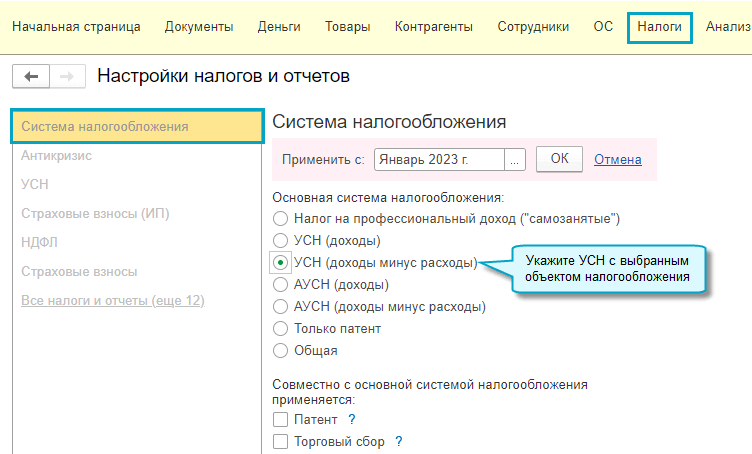

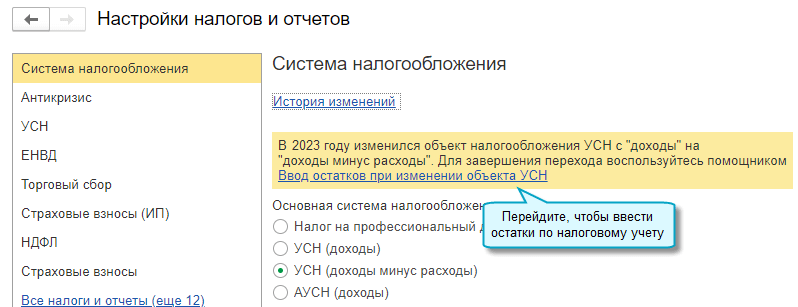

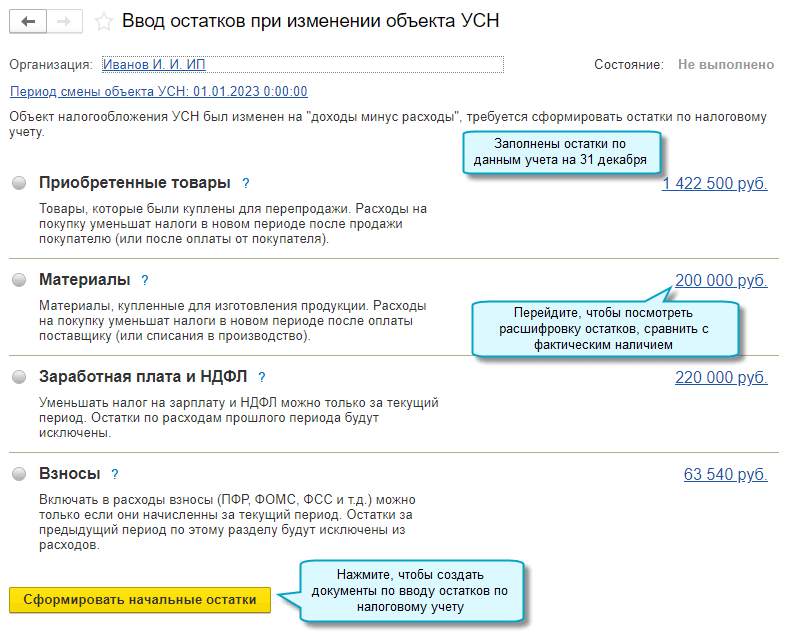

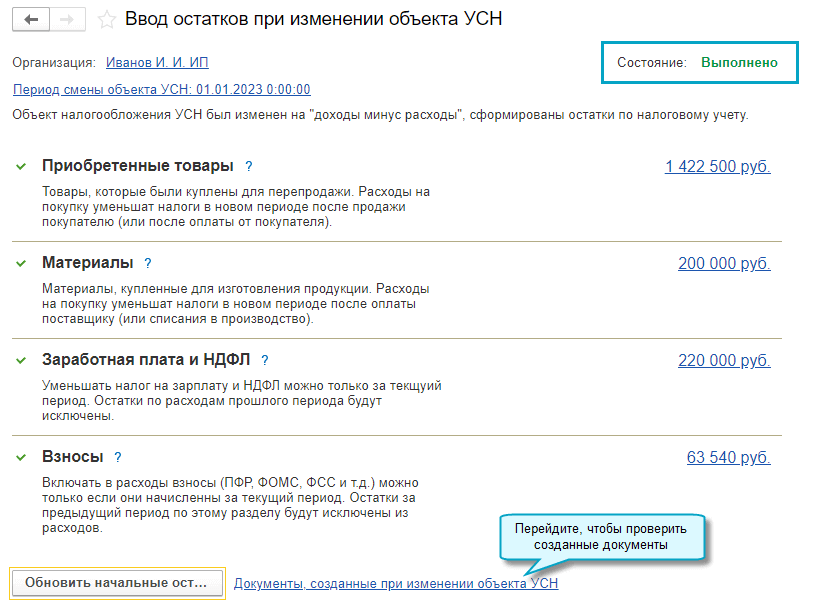

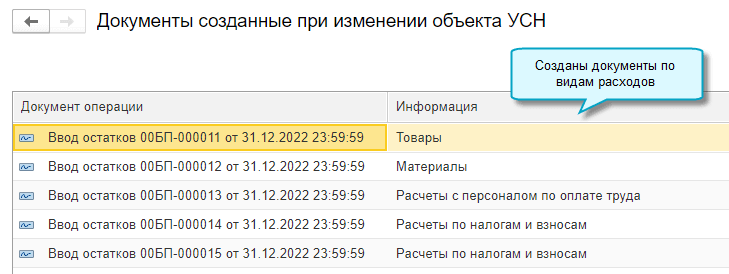

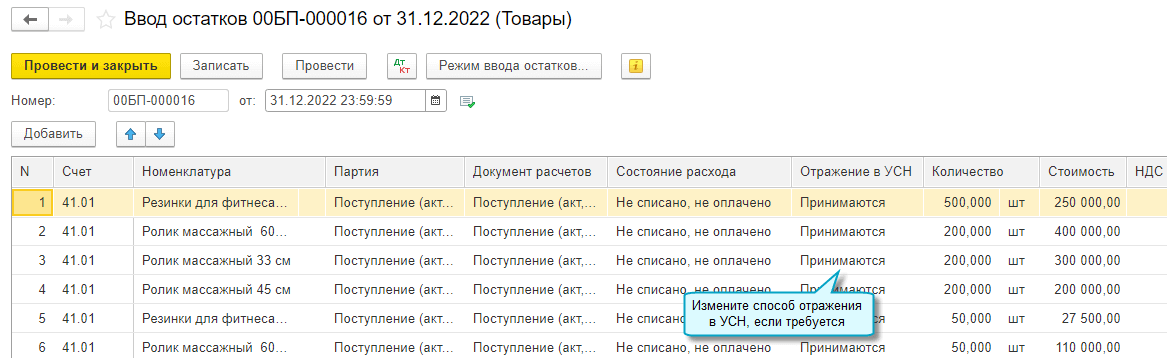

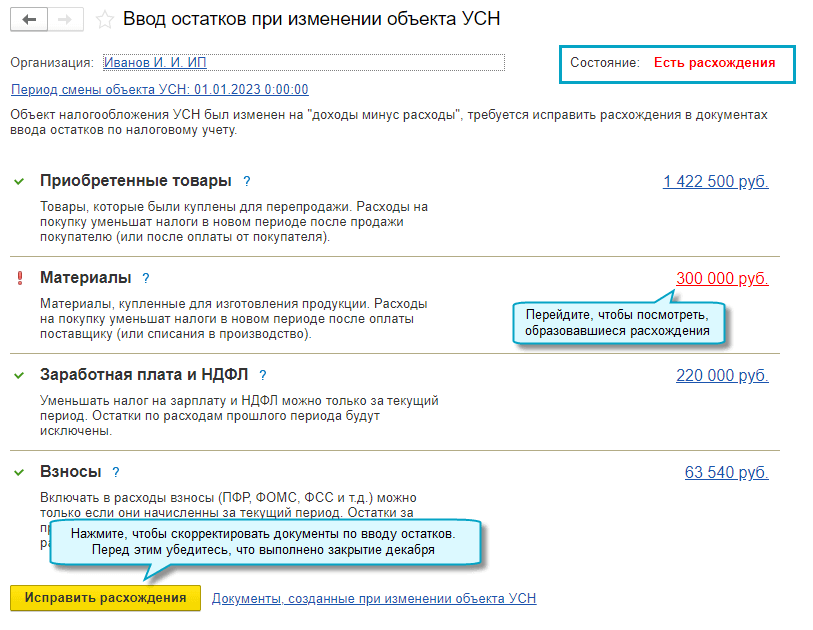

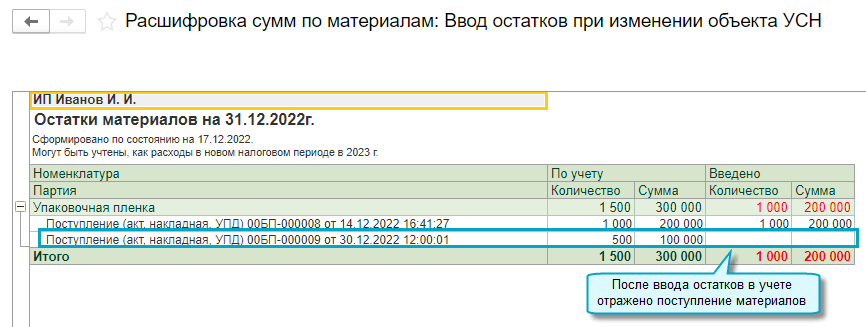

Автоматический ввод остатков при смене объекта УСН

Добавлена возможность автоматического ввода остатков налогового учета по УСН при смене объекта налогообложения.

Простой интерфейс: меню "Настройки - Настройка налогов и отчетов - Система налогообложения".

Полный интерфейс: меню "Главное - Настройки - Налоги и отчеты - Система налогообложения".

Простой интерфейс: меню "Бухгалтерия - Закрытие периода - Закрытие месяца".

Полный интерфейс: меню "Операции - Закрытие периода - Закрытие месяца".

Если после ввода остатков внесли изменения в учет, отразили поступление или продажу, то требуется скорректировать ввод остатков.

Аналогично выполняется ввод остатков при переходе с УСН "доходы минус расходы" на УСН "доходы".

Простой интерфейс: меню "Настройки - Еще - Помощник ввода остатков при смене объекта УСН".

Полный интерфейс: меню "Операции - Изменение режима налогообложения - Помощник ввода остатков при смене объекта УСН".

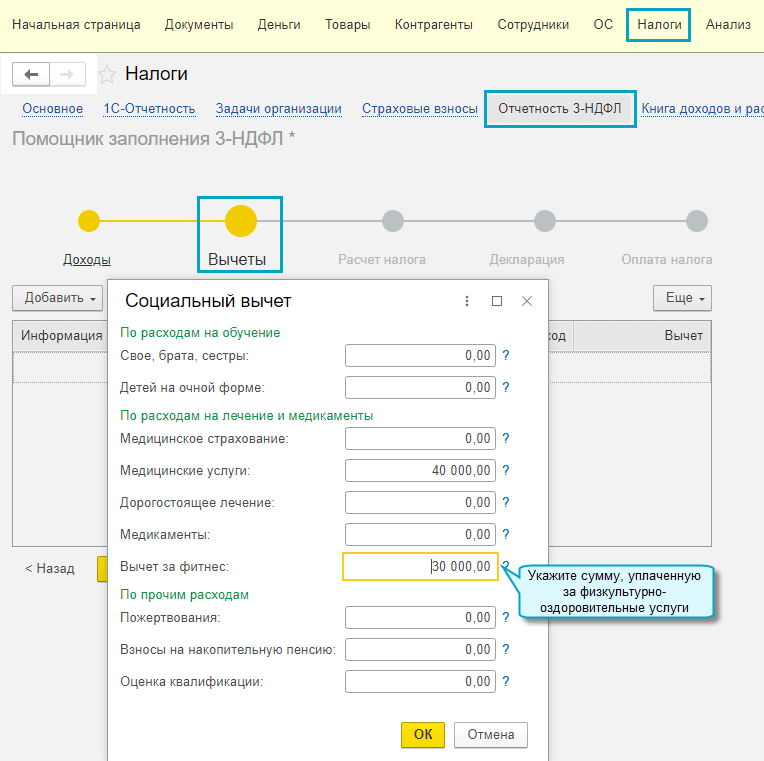

Декларация 3-НДФЛ за 2022 год

Добавлено заполнение обновленной формы декларации 3-НДФЛ за 2022 год (Приказ ФНС России от 29.09.2022 № ЕД-7-11/880@).

Добавлена возможность учесть в расчете налога социальный вычет на фитнес в сумме, уплаченной за физкультурно-оздоровительные услуги.

Простой интерфейс: меню "Налоги - Отчетность 3-НДФЛ".

Полный интерфейс: меню "Отчеты - Отчеты для ИП - Помощник заполнения 3-НДФЛ".

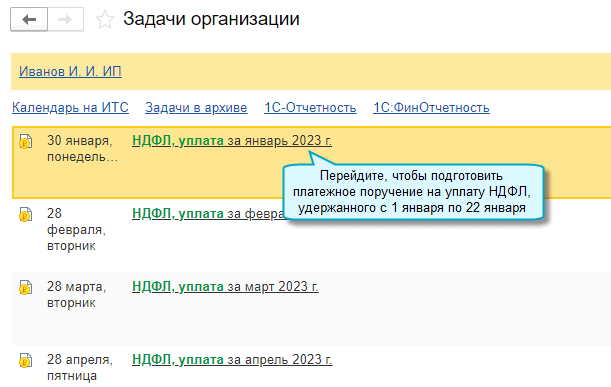

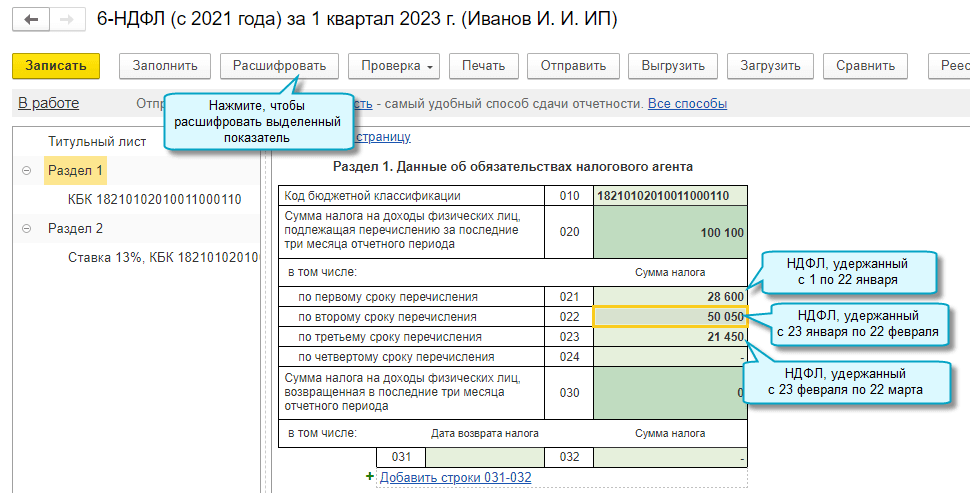

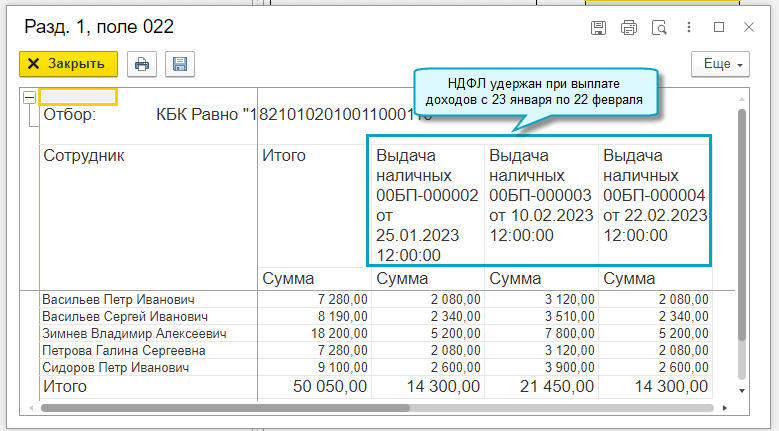

Сроки уплаты НДФЛ с 01.01.2023

Изменен порядок определения срока перечисления в бюджет сумм НДФЛ, удержанных начиная с 01.01.2023:

- при удержании с 1 по 22 января – уплата не позднее 28 января,

- при удержании с 23 января по 22 февраля - уплата не позднее 28 февраля,

- при удержании с 23 февраля по 22 марта - уплата не позднее 28 марта,

- и т.д.

- при удержании с 23 ноября по 22 декабря - 28 декабря,

- при удержании с 23 по 31 декабря – уплата не позднее последнего рабочего дня календарного года.

Внесены изменения в Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ). Новая форма применяется начиная с отчета за первый квартал 2023 года (Приказ ФНС России от 29.09.2022 № ЕД-7-11/881@).

Простой интерфейс: меню "Начальная страница - Задачи организации".

Полный интерфейс: меню "Главное - Задачи - Задачи организации".

Простой интерфейс: меню "Бухгалтерия - 1С-Отчетность - Регламентированные отчеты".

Полный интерфейс: меню "Отчеты - 1С-Отчетность - Регламентированные отчеты".

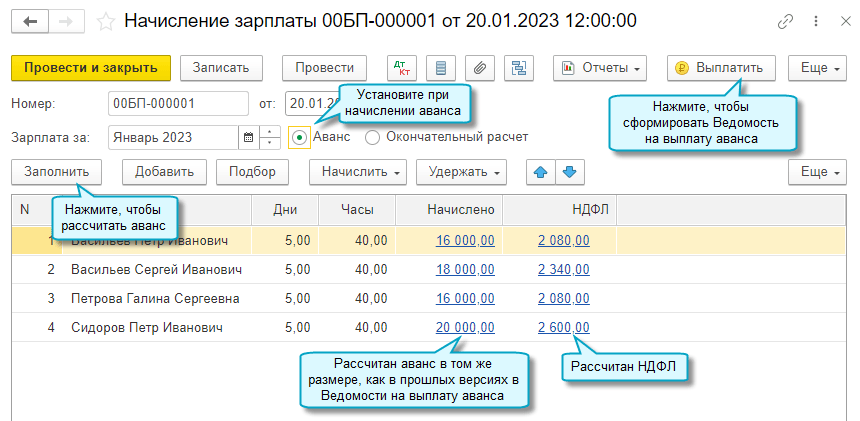

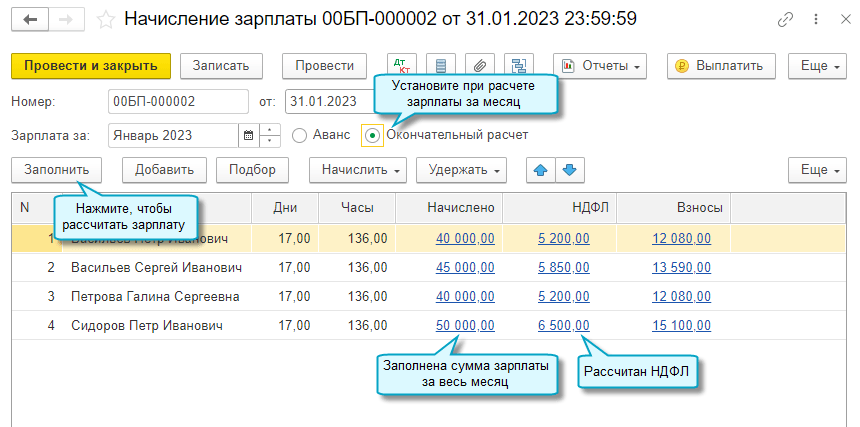

Удержание НДФЛ при выплате аванса по зарплате

С 01.01.2023 перед выплатой аванса по зарплате требуется его начислить, чтобы рассчитать и удержать НДФЛ (Федеральный закон от 14.07.2022 № 263-ФЗ).

В бухгалтерском учете начисление заработной платы, удержание НДФЛ отражаются только при окончательном расчете.

Простой интерфейс: меню "Сотрудники - Начисления - Начисление зарплаты".

Полный интерфейс: меню "Зарплата и кадры - Зарплата - Все начисления - Начисление зарплаты".

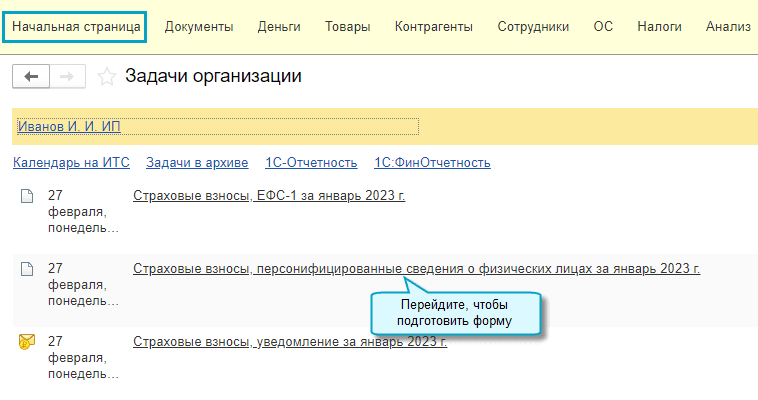

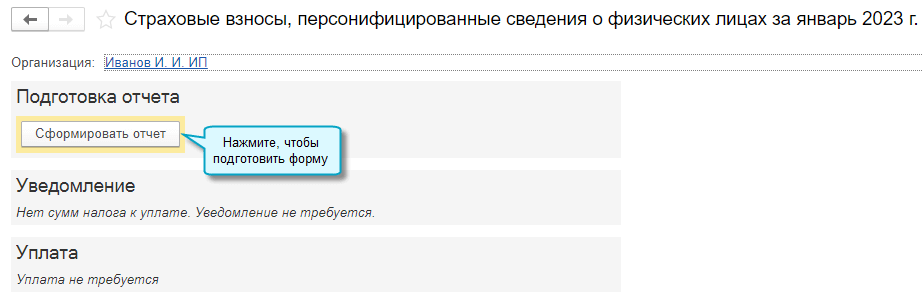

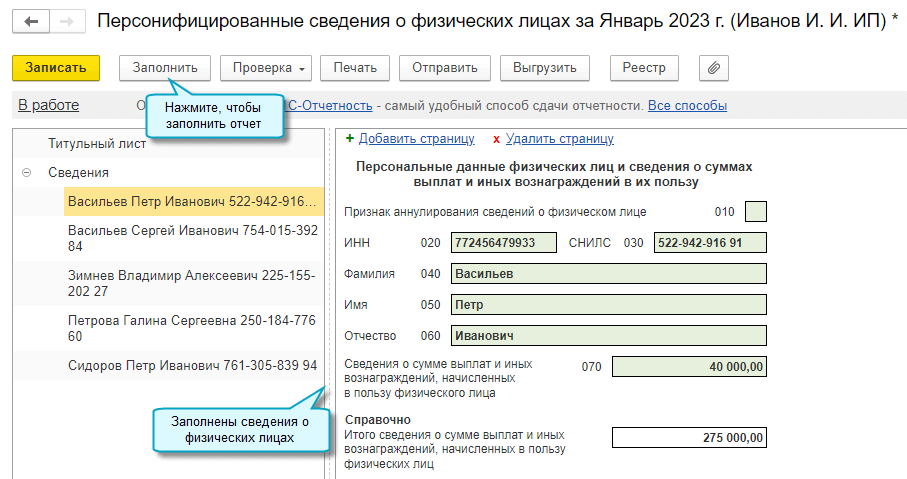

Персонифицированные сведения о физических лицах с 01.01.2023

Добавлено автозаполнение новой формы Персонифицированные сведения о физических лицах. Заполняется она на сотрудников и других физических лиц, с выплат которым начисляются страховые взносы. Отправлять форму требуется в ФНС ежемесячно, начиная с января 2023 года, не позднее 25-го числа месяца, следующего за отчетным (Приказ ФНС России от 29.09.2022 № ЕД-7-11/878@).

Простой интерфейс: меню "Начальная страница - Задачи организации".

Полный интерфейс: меню "Главное - Задачи - Задачи организации".

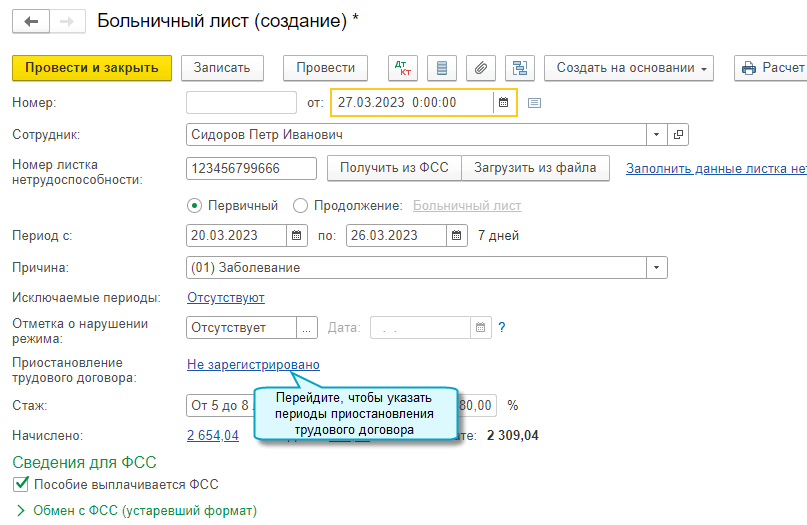

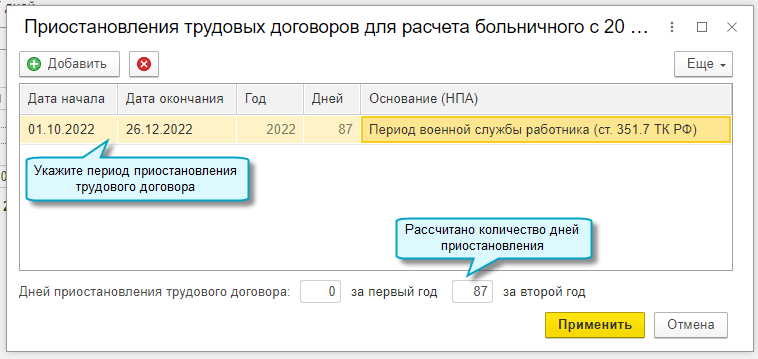

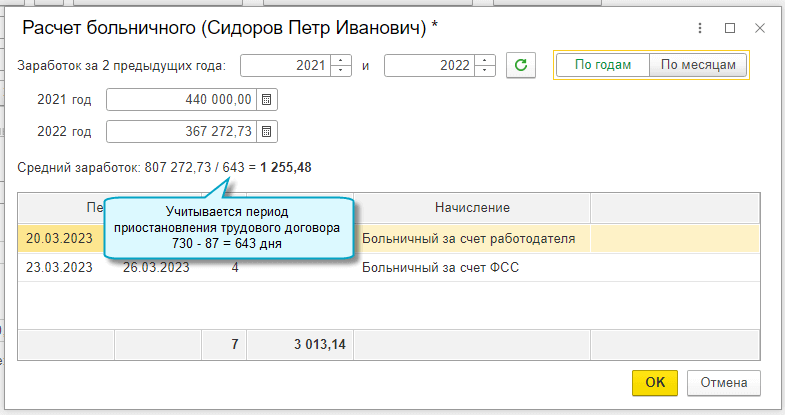

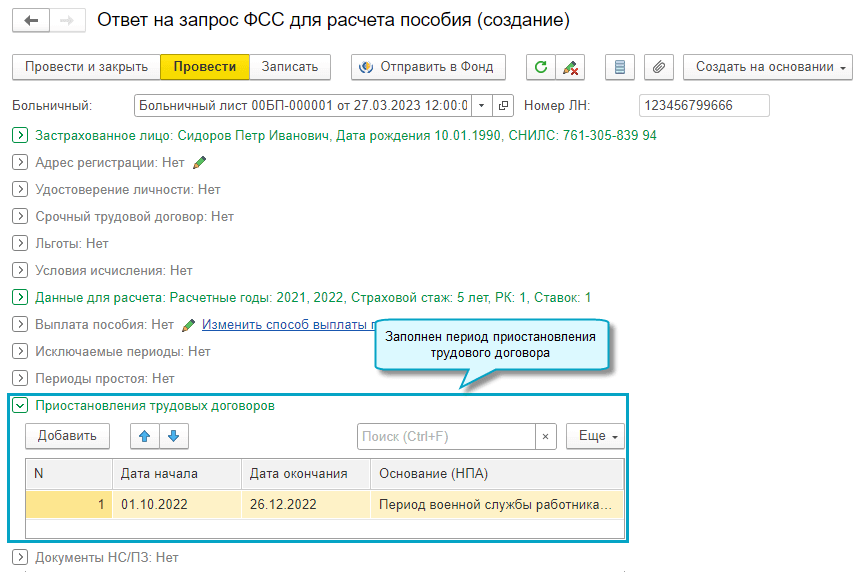

Периоды мобилизации в больничных листах

Добавлена возможность в расчете больничных с 01.01.2023 учитывать приостановление трудового договора на период мобилизации сотрудника (Федеральный закон от 07.10.2022 № 379-ФЗ).

Простой интерфейс: меню "Сотрудники - Начисления - Больничный лист".

Полный интерфейс: меню "Зарплата и кадры - Пособия - Больничные листы".

Информация о приостановлении трудового договора из Больничного листа переносится в Ответ на запрос ФСС для расчета пособий, созданный на его основании.

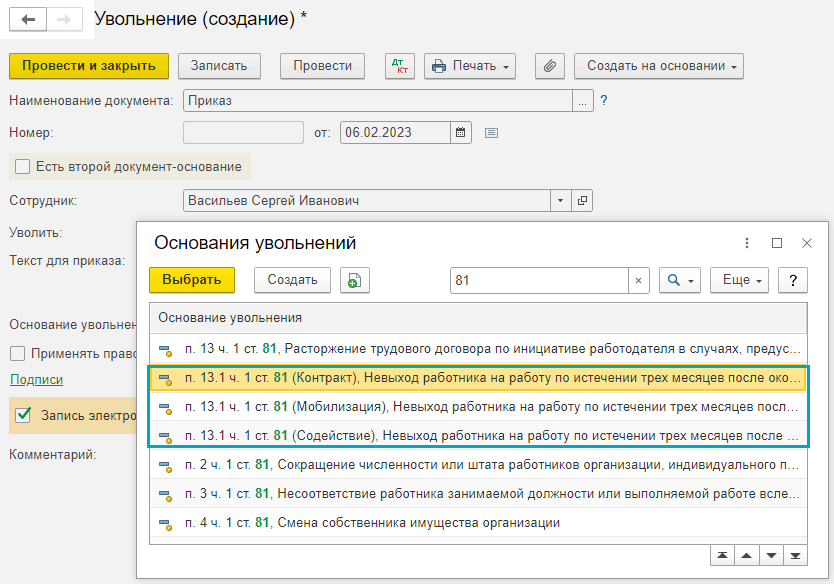

Основания увольнения в связи с мобилизацией

Добавлены основания увольнения в связи с мобилизацией сотрудников и руководителей (Федеральный закон от 07.10.2022 № 376-ФЗ, Федеральный закон от 04.11.2022 № 434-ФЗ).

Простой интерфейс: меню "Сотрудники - Кадровые документы - Увольнение".

Полный интерфейс: меню "Зарплата и кадры - Кадры - Кадровые документы - Увольнение".

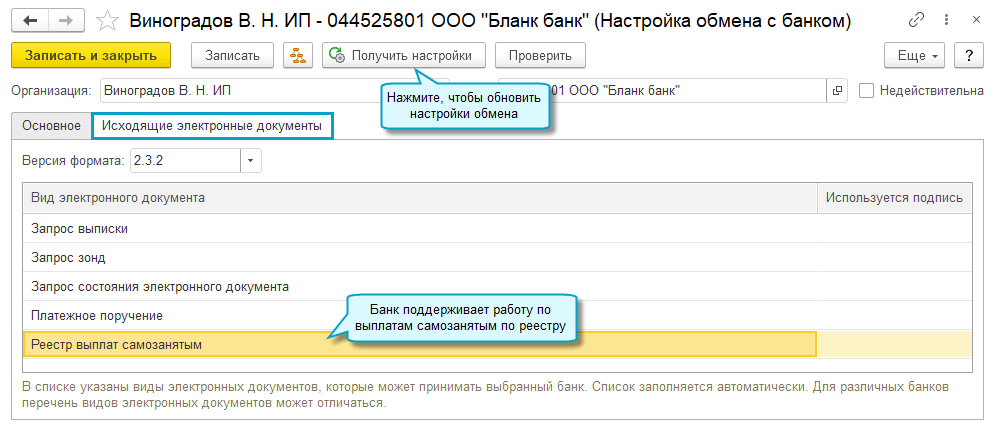

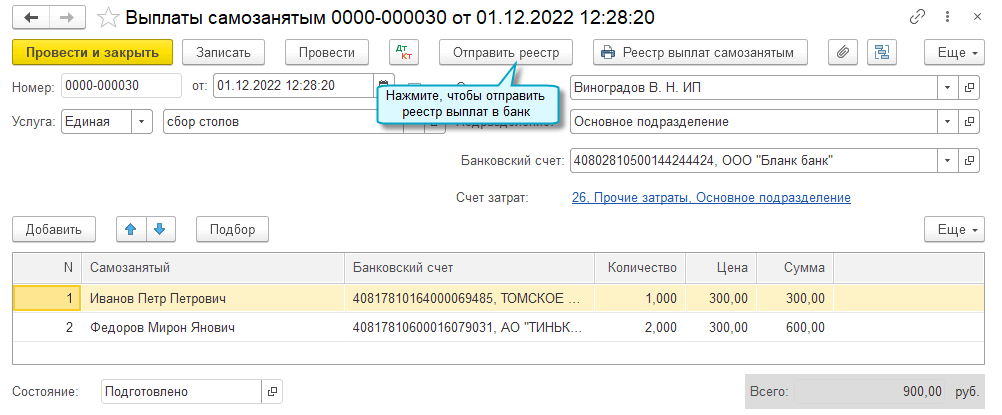

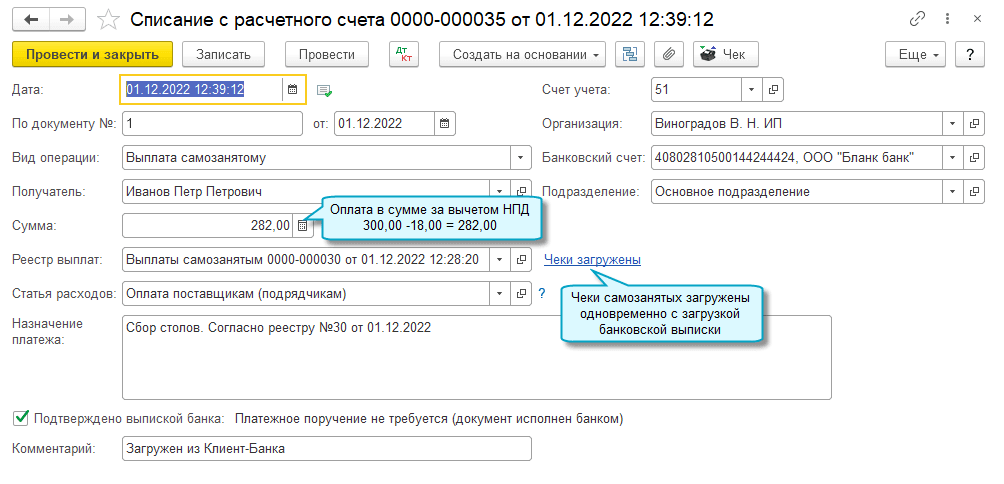

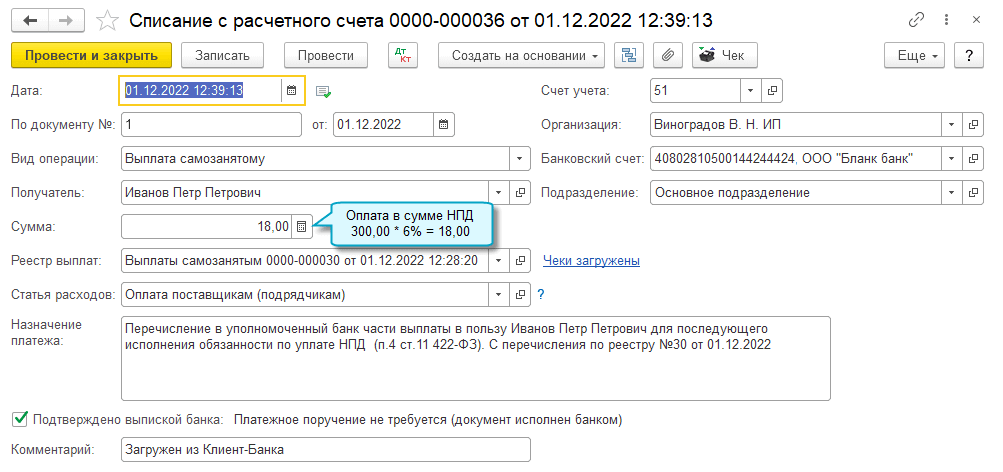

Выплаты самозанятым через 1С:DirectBank

Добавлена возможность через сервис 1С DirectBank отправлять в банк реестр выплат самозанятым и загружать чеки самозанятых.

Чтобы её использовать, выполните следующие действия:

- Проверьте, поддерживает ли работу с реестрами выплат самозанятым

банк, с которым настроен обмен через сервис 1С:DirectBank

Полный интерфейс: меню "Администрирование - Настройки программы - Обмен электронными документами - Обмен с банками - Настройки обмена с банками".

- Отправьте на оплату в банк реестр выплат самозанятым

Полный интерфейс: меню "Покупки - Покупки - Выплаты самозанятым".

В процессе отправки реестра пройдите аутентификацию на сервере банка.

- Загрузите банковскую выписку

По каждому самозанятому загружается два документа Списание с расчетного счета, если самозанятый уполномочил банк уплачивать налог на профессиональный доход (НПД) со своих доходов.

Полный интерфейс: меню "Банк и касса - Банк - Банковские выписки".

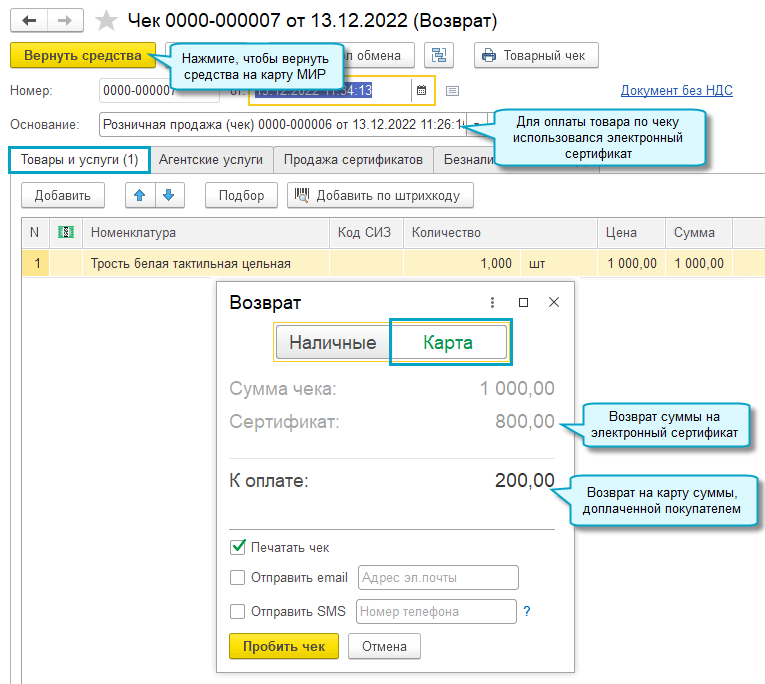

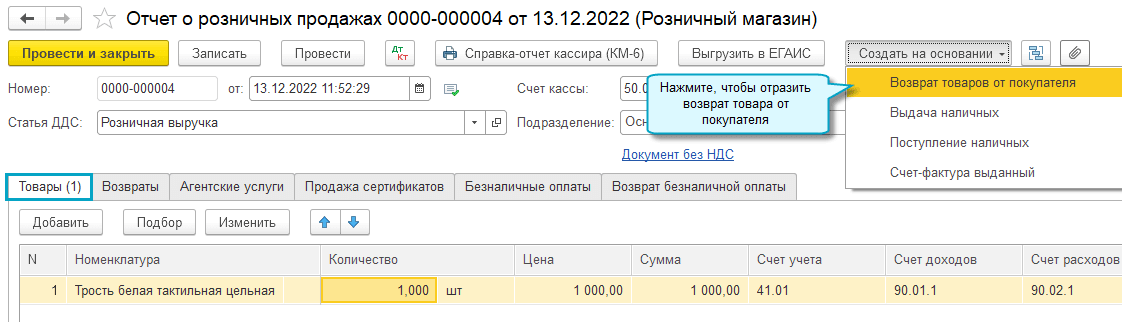

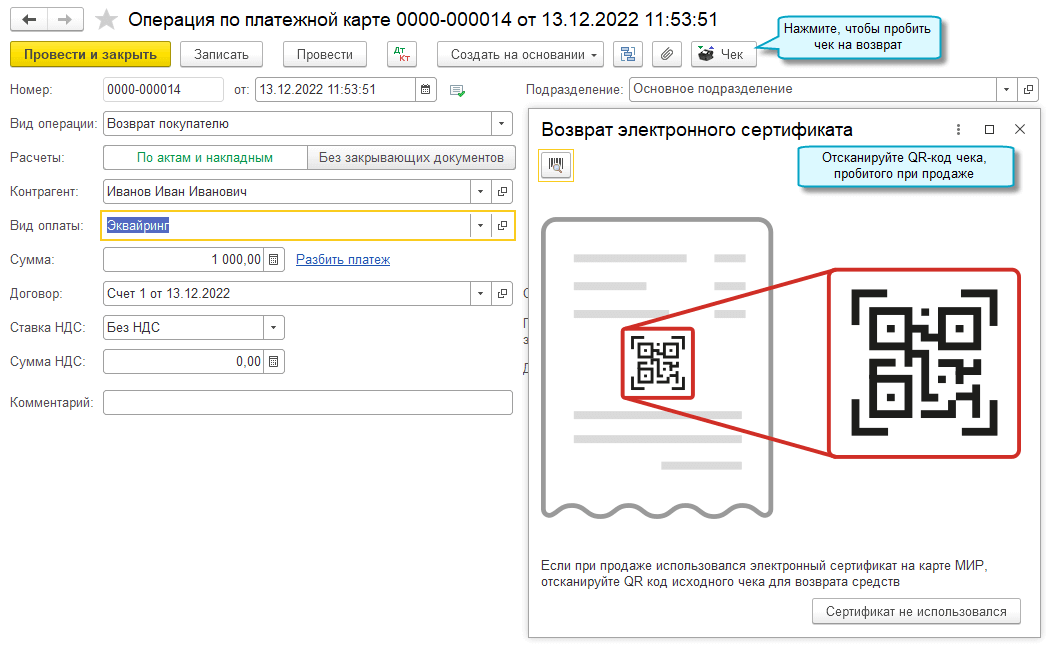

Возврат суммы на электронный сертификат

Добавлена возможность вернуть сумму покупки на электронный сертификат в случае возврата товара.

Возврат на основании чека

Возврат на основании чека используется, когда чек при продаже товара был пробит в том же приложении, где оформляется возврат.

Простой интерфейс: меню "Товары - Розничные продажи".

Полный интерфейс: меню "Продажи - Розничные продажи - Розничные продажи (чеки)".

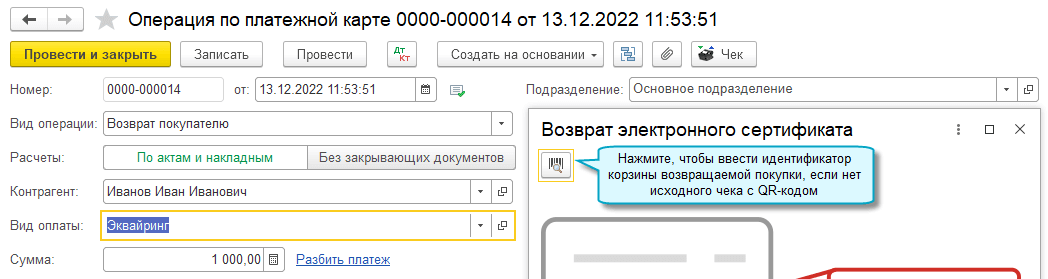

Возврат на основании отчета о розничных продажах

Возврат на основании отчета о розничных продажах используется, когда чек при продаже товара не был пробит в приложении, где оформляется возврат. В этом случае продажа товара отражается в учете отчетом о розничных продажах.

Простой интерфейс: меню "Товары - Розничные продажи".

Полный интерфейс: меню " Продажа - Розничные продажи - Отчеты о розничных продажах".

Версия 13.0 формата электронного актирования ЕИС

Поддержана версия 13.0 формата электронного актирования ЕИС в сфере закупок для обмена в рамках Федерального закона от 02.07.2021 № 360-ФЗ. Функционал доступен для версии КОРП.

Продление срока подачи заявлений на сертификат электронной подписи до 31.08.2023

Срок подачи в Удостоверяющий центр "1С" заявлений на выпуск нового квалифицированного сертификата электронной подписи (или продление существующего) для сотрудников юридических лиц продлен до 31.08.2023 (Федеральный закон от 19.12.2022 № 536-ФЗ).

Регламентированная отчетность

Расширение номенклатуры форм регламентированной отчетности

В состав форм регламентированной отчетности добавлены:

- расчет по страховым взносам (утвержден приказом ФНС России от 29.09.2022 № ЕД-7-11/878@). Форма применяется начиная с расчета за 1 квартал 2023 года;

- декларация по налогу на имущество организаций (утверждена приказом ФНС России от 24.08.2022 № ЕД-7-21/766@). Декларация применяется с 01.01.2023 начиная с отчета за 2022 год;

- декларация по налогу на доходы физических лиц (форма 3-НДФЛ) (утверждена Приказом ФНС России от 29.09.2022 № ЕД-7-11/880@);

- урожайная декларация (утверждена постановлением Правительства Российской Федерации от 21.12.2020 № 2195);

- форма статистики № 1-вывоз "Сведения о продаже (отгрузке) продукции (товаров) по месту нахождения покупателей (грузополучателей)" (ОКУД 0607017) (утверждена приказом Росстата от 29.07.2022 № 534). Форма применяется начиная с отчета за 1 квартал 2023 года;

- форма статистики № 2-наука "Сведения о выполнении научных исследований и разработок" (ОКУД 0604011) (утверждена приказом Росстата от 29.07.2022 № 538). Форма применяется начиная с отчета за 2022 год;

- форма статистики № П-2 "Сведения об инвестициях в нефинансовые активы" (ОКУД 0617004) (утверждена приказом Росстата от 29.07.2022 № 535). Форма применяется начиная с отчета за 1 квартал 2023 года;

- форма статистики № П-2 (инвест) "Сведения об инвестиционной деятельности" (ОКУД 0617010) (утверждена приказом Росстата от 29.07.2022 № 535). Форма применяется начиная с отчета за 2022 год;

- форма статистики № 4-ТЭР "Сведения об использовании топливно-энергетических ресурсов" (ОКУД 0610068) (утверждена приказом Росстата от 29.07.2022 № 533). Форма применяется начиная с отчета за 2022 год;

- форма статистики № 5-З "Сведения о затратах на производство и продажу продукции (товаров, работ, услуг)" (ОКУД 0608014) (утверждена приказом Росстата от 06.09.2022 № 619). Форма применяется начиная с отчета за 2022 год;

- форма статистики № 9-КС "Сведения о ценах на приобретенные основные строительные материалы, детали и конструкции" (ОКУД 0616004) (утверждена приказом Росстата от 29.07.2022 № 536). Форма применяется начиная с отчета за январь 2023 года;

- форма статистики № С-2 "Сведения о ходе строительства строек и объектов, включенных в федеральную адресную инвестиционную программу" (ОКУД 0612009) (утверждена приказом Росстата от 29.07.2022 № 535). Форма применяется начиная с отчета за 1 квартал 2023 года;

- форма статистики № 4-инновация "Сведения об инновационной деятельности малого организации" (ОКУД 0604017) (утверждена приказом Росстата от 29.07.2022 № 538). Форма применяется начиная с отчета за 2022 год;

- форма статистики № 4-запасы "Сведения о запасах топлива" (ОКУД 0618020) (утверждена приказом Росстата от 29.07.2022 № 534). Форма применяется начиная с отчета за январь 2023 года;

- форма статистики № 3-информ "Сведения об использовании цифровых технологий и производстве связанных с ними товаров и услуг" (ОКУД 0604018) (утверждена приказом Росстата от 29.07.2022 № 538). Форма применяется начиная с отчета за 2022 год.

Изменения в формах регламентированной отчетности

В форму статистики № 1-технология "Сведения о разработке и (или) использовании передовых производственных технологий" (ОКУД 0604016) , утвержденную приказом Росстата от 29.07.2022 № 538, внесены изменения в соответствии с приказом Росстата от 21.11.2022 № 850. Форма применяется начиная с отчета за 2022 год.

Расширение номенклатуры документов, используемых при взаимодействии налогоплательщиков и налоговых органов

В состав документов добавлены:

- Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховым взносам (КНД 1110355) (утверждено приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@). Уведомление применяется с 01.01.2023;

- Сообщение о наличии у налогоплательщика-организации транспортных средств и (или) объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость, признаваемых объектами налогообложения по соответствующим налогам (КНД 1150099) (утверждено приказом ФНС России от 10.08.2022 № ЕД-7-21/741@);

- форма Согласия налогоплательщика (плательщика страховых взносов) на предоставление налоговым органом сведений о налогоплательщике (плательщике страховых взносов), составляющих налоговую тайну, иному лицу, или признание таких сведений общедоступными (КНД 1110058), (утверждена приказом ФНС России от 14.11.2022 № ЕД-7-19/1085@).

Методические изменения

Для декларации по налогу на имущество в редакции приказа ФНС России от 24.08.2022 № ЕД-7-21/766@ реализована проверка контрольных соотношений, введенных письмом ФНС России от 21.10.2022 № БС-4-21/14195@.

В экранную форму декларации по налогу на добычу полезных ископаемых в редакции приказа ФНС России от 08.12.2020 № КЧ-7-3/887@ в список кодов бюджетной классификации, выдаваемый при заполнении соответствующих показателей декларации, внесены изменения в соответствии с приказом Минфина России от 20.10.2022 № 154н.

Изменения в электронном представлении форм регламентированной отчетности

Для формы статистики № 12-строительство "Сведения о наличии основных строительных машин" (ОКУД 0612007) в редакции приказа Росстата от 29.07.2022 № 535 реализована выгрузка в электронном виде в соответствии с XML-шаблоном от 17.11.2022.

Для формы статистики № 1-КХ "Сведения о благоустройстве городских населенных пунктов" (ОКУД 0609210) в редакции приказа Росстата от 29.07.2022 № 535 реализована выгрузка в электронном виде в соответствии с XML-шаблоном от 21.11.2022.

Для формы статистики № С-2 "Сведения о ходе строительства строек и объектов, включенных в Федеральную адресную инвестиционную программу" (ОКУД 0612009) в редакции приказа Росстата от 30.07.2021 № 464 реализована выгрузка в электронном виде в соответствии с XML-шаблоном от 28.11.2022.

Для формы статистики № 85-К "Сведения о деятельности организации, осуществляющей образовательную деятельность по образовательным программам дошкольного образования, присмотр и уход за детьми" (ОКУД 0609506) в редакции приказа Росстата от 28.04.2022 № 285 реализована выгрузка в электронном виде в соответствии с XML-шаблоном от 01.12.2022.

Для формы статистики № 2-наука (краткая) "Сведения о выполнении научных исследований и разработок" (ОКУД 0604012) в редакции приказа Росстата от 29.07.2022 № 538 реализована выгрузка в электронном виде в соответствии с XML-шаблоном от 28.11.2022.

Для формы статистики № 1-Т (условия труда) "Сведения о состоянии условий труда и компенсациях на работах с вредными и (или) опасными условиями труда" (ОКУД 0606004) в редакции приказа Росстата от 29.07.2022 № 532 реализована выгрузка в электронном виде в соответствии с XML-шаблоном от 20.09.2022, опубликованным 05.12.2022.

Для формы статистики № 1-ДАП "Обследование деловой активности организаций в добыче полезных ископаемых, обрабатывающей промышленности, обеспечении электрической энергией, газом и паром, кондиционировании воздуха" (ОКУД 0610019) в редакции приказа Росстата от 29.07.2022 № 533 реализована выгрузка в электронном виде в соответствии с XML-шаблоном от 20.11.2022, опубликованным 12.12.2022. Шаблон применяется начиная с отчета за январь 2023 года.